2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Mængden af penge, der kommer ind på statsbudgettet, kontrolleres konstant af landets skattesystem. For at omfordele skattebyrden fra fattige til rige borgere kom lovgivere med en progressiv skatteskala, som blev brugt i Rusland indtil 2000. Men sammen med de positive aspekter har progressiv beskatning, som det viser sig, sine ulemper, som gør den ikke særlig populær.

Hvad er progressiv beskatning

Som sagt er en progressiv skat et gebyr, der opkræves i forhold til den modtagne indkomst. Med andre ord, jo mere du får, jo højere skat.

Sådan et skattesystem giver økonomisk mening. Det er designet til at omfordele skattebetalinger mellem borgere,som har forskellige indkomstniveauer. Den progressive skala er i stand til mest effektivt at styre den sociale lagdeling af befolkningen.

Hvilken skat var progressiv

Den progressive skala for beskatning i Rusland blev anvendt på personlig indkomstskat. Afhængig af størrelsen af den modtagne indkomst havde personlig indkomstskat flere renter. For hver kategori blev der fastsat visse rentabilitetsgrænser, hvis overskridelse ændrede sig opad. På grund af det forhold, at det skattepligtige grundlag blev opgjort på et periodiseringsgrundlag, skete skatteforhøjelsen for ansatte i virksomheden mod slutningen af året.

De vigtigste former for beskatning med en progressiv karakter af periodisering

Progressiv beskatning kan have forskellige betalingsmekanismer. I denne henseende kan de opdeles i flere typer:

- Optjeningen i et trin er baseret på den mindste ikke-skattepligtige indkomst og en ret høj sats.

- Flertrins periodiseringsprincippet har flere niveauer af rentabilitet, begrænset til bestemte beløb. Inden for rammerne af et sådant system kan fra to til femten trin anvendes. Et interessant træk ved denne periodiseringsmetode er, at når man går videre til næste trin, er den forhøjede sats kun gyldig i den del af overskuddet, der overstiger den fastsatte tærskel.

- Progressiv beskatningsskala kan have et lineært periodiseringsprincip. Det er baseret på en gradvis stigninghovedskattesatsen, afhængig af indkomstvækstfaktoren. Et sådant system anses for ret effektivt, men svært at implementere.

Hvert af ovenstående progressive skattesystemer har sine fordele og ulemper og anvendes i forskellige lande, afhængigt af statens skattepolitik. Så i nogle lande har en bestemt type sikret effektiv modtagelse af budgetbetalinger, mens metoden i andre har slået fuldstændig fejl.

Vil den progressive selvangivelse til vores land?

Senest rejste lovgivere igen spørgsmålet om at indføre en progressiv skatteskala. Den foreslåede metode er baseret på en flertrins periodiseringsmetode. Hver særskilt kategori tildeles sin egen skattesats, og når man flytter fra et niveau til et andet, beskattes indkomsten i forhold til at overskride standarden. For eksempel blev en kategori af personer med en indkomst på op til 60 tusind rubler foreslået. sæt satsen til 5 %. Højere indkomster - fra 60 til 600 tusind rubler. - skat 15%, og periodisering fra 600 tusind rubler. – 25 %. Men på trods af, at en så progressiv skatteskala kunne bringe betydelige indtægter til budgettet, blev loven forkastet. Metoden blev udskudt til det tidspunkt, hvor den bliver den mest effektive for landets økonomiske udvikling. Årsagen til afvisningen var også de høje omkostninger forbundet med implementeringen af et sådant system.

Stribet skattesystem

Et alternativt eksempel på progressiv beskatning kunne væregives et differentieret system til beregning af gebyrer for merværdiafgift. Essensen af ideen er, at ved beskatning af basale fornødenheder foreslås det at anvende den laveste sats, og for dyre varer at anvende en højere. Det antages, at borgere med de højeste indkomster er de vigtigste købere af luksusvarer, i forbindelse med dette vil de betale en skat til en oppustet sats. Til gengæld vil borgere med en lille indkomst blive lettet for denne byrde. Et sådant system kan fordele skattetrykket mest ligeligt mellem segmenterne af befolkningen.

Flad og progressiv beskatning er i konstant konkurrence. Tilhængere af flad beskatning hævder, at en progressiv skala reducerer borgernes motivation til at tjene mere, da skatteopkrævningerne stiger med indkomstvæksten. Til gengæld bidrager en flad skala ikke til etableringen af social retfærdighed, der udligner alle borgere, uanset indkomstniveau.

Fordele og ulemper ved progressiv beskatning

Som ethvert system har progressiv beskatning sine positive og negative karakteristika. Blandt fordelene kan man bemærke den effektive modtagelse af budgetbetalinger, reduktionen af samfundets sociale opdeling. Ulemperne ved den progressive skala omfatter en stigning i skyggeindkomster, en stigning i arbejdsløshed, et fald i materielle incitamenter og høje omkostninger tilimplementering.

Hvis vi analyserer alt ovenstående, kan vi konkludere, at den progressive skatteskala er en ret kraftfuld regulator af social ulighed og en kilde til yderligere indtægter til budgettet. Det er muligt, at de beskatningsmodeller, som lovgiverne foreslår, ikke er helt ideelle, men der er tillid til, at baseret på andre landes erfaringer og under hensyntagen til vores økonomis særlige forhold, vil den korrekte beslutning blive truffet som et resultat, hvilket vil være mest acceptabel for almindelige borgere.

Anbefalede:

Hvad er en briket, hvad er den lavet af, fordele og ulemper ved brændstof

Det er svært at finde et alternativ til bekvem gas som varmekilde i huset. Men det er ikke altid muligt at udføre den nødvendige infrastruktur, købe en gaskedel og andet udstyr. Mange er interesserede i, hvad der kan bruges til at opvarme et privat hus, bortset fra brænde, hvad der kan bruges ud over traditionelle brændstoffer. Tidligere blev meget affald smidt ud og bortskaffet. I dag, på mange af gårsdagens "skrald" iværksættere "tjener penge", til gavn for miljøet og befolkningen

Hvad er interessant ved forladte landsbyer?

De ældste forladte landsbyer er interessante, fordi de giver en idé om førrevolutionært liv. Indtil nu kan du se nysgerrige arkitektoniske monumenter fra de gamle tider der: vindmøller, tårne, godser

Valutaen i Den Russiske Føderation er den russiske rubel. Hvordan er dens forløb dannet, og hvad påvirker den

Artikel om Den Russiske Føderations valuta - den russiske rubel. Kort beskrevet er de vigtigste egenskaber ved valutaer, typer af kurser, træk ved dannelsen af Den Russiske Føderations centralbank af udenlandske valutakurser i forhold til rublen samt faktorer, der påvirker værdien af rublen i forhold til andre valutaer

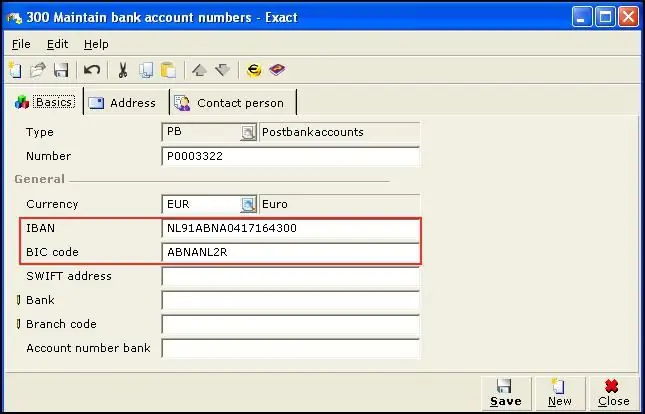

Hvad er en banks BIC, hvad bruges den til, og hvordan får man den?

Artiklen taler om, hvad en banks BIC er, hvordan man finder en bank ved hjælp af BIC, og hvilke oplysninger der er gemt i den ni-cifrede chiffer af et kreditinstituts personlige identifikator

Hvad er OSAGO: hvordan fungerer systemet og hvad det forsikrer imod, hvad er inkluderet, hvad er nødvendigt for

Hvordan fungerer OSAGO, og hvad menes med forkortelsen? OSAGO er en obligatorisk ansvarsforsikring for forsikringsselskabet. Ved at købe en OSAGO-police bliver en borger kunde hos det forsikringsselskab, han har ansøgt om