2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Aroon-indikatoren blev udviklet i 1995 af Tushar Chand, en økonom, teknisk analytiker og forfatter til bøger, som også skabte Chande Momentum- og Qstick-oscillatorerne. Fra sanskrit er "arun" oversat til "daggry", hvilket indikerer hans tro på dette værktøjs evne til at forudsige retningen af tendensen.

I dagshandel er strategier baseret på brugen af denne indikator blandt de bedste. De giver dig mulighed for at tjene penge så hurtigt som muligt. Dette er et af de få tekniske analyseværktøjer, der kan hjælpe dig med at opnå konsekvent succes både i trendhandel og inden for modstands- og støttelinjer.

Sådan fungerer Aroon-indikatoren

Erfarne forhandlere er bekendt med situationen, hvor prisen på et aktiv bevæger sig impulsivt og forbliver inden for et klart defineret interval. Den stiger eller falder kun i en kort periode under hele handelssessionen.

Formlen til beregning af dette instrument er valgt på en sådan måde, at den forudsiger det øjeblik, hvor værdien af et aktiv forlader udsvingstilstanden inden for et begrænset område, hvilket giver spillerne mulighed for at åbne en lang eller kort position. Den er også i stand til at indikere, hvornår prisen stopper med at bevæge sig og begynder at konsolidere sig.

Traders, der foretrækker at handle i en trend, kan bruge Aroon til at begynde at handle tidligt og afslutte tidligt, når trenden er ved at løbe sin gang. Det er interessant at bemærke, at strategierne i dette tekniske analyseværktøj også kan bruges, når der handles inden for støtte- og modstandsniveauer, da de giver dig mulighed for at generere breakout-signaler.

Description

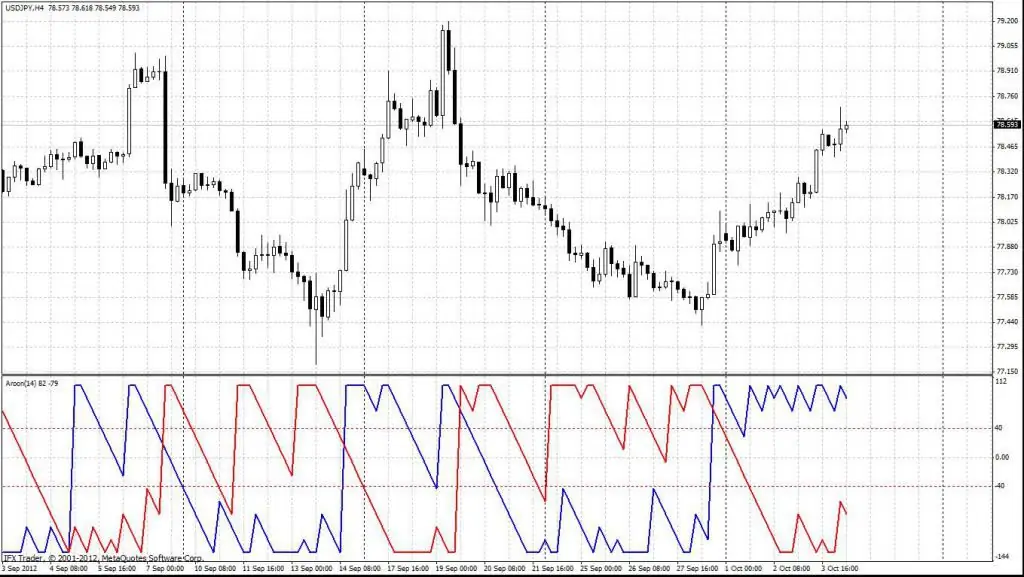

Aroon-indikatoren er baseret på to diagrammer, som norm alt er placeret i toppen og bunden af prisdiagrammet.

Formlen til beregning af den øverste Aroon Up-linje er: [(antal perioder) - (antal perioder efter kurstoppen)] / (antal perioder)] x 100.

Aroon Down-indikatoren beregnes på samme måde: [(antal perioder) - (antal perioder efter den lave pris)] / (antal perioder)] x 100.

Selv om en erhvervsdrivende kan vælge en hvilken som helst tidsperiode til at beregne denne indikator, bruger de fleste spillere tallet 25 som standard. Eksperter anbefaler at bruge denne særlige strategi, da dette vil give dig mulighed for at "synkronisere" med andre markedsdeltagere.

Fortolkning

Som du kan se, svinger indikatoren mellem den maksimale værdi på 100 % ogminimumsværdi på 0 %. I princippet kan du analysere forholdet mellem Aruna-linjerne og fortolke prisbevægelsen som følger:

- når markedstendenserne skifter fra bullish til bearish og omvendt, krydser Aroon op og ned og vender om;

- hvis tendensen ændrer sig hurtigt, viser indikatoren ekstreme niveauer;

- når markedet konsoliderer sig, er Aruna-linjerne parallelle med hinanden.

Bestemmelse af trendretning

Den indbyrdes placering af indikatorlinjerne gør det nemt at bestemme retningen for prisbevægelser. Hvis Aroon Up krydser Aroon Down fra bunden og op, dannes der et signal om, at markedet er ved at starte en bullish vending. Omvendt, hvis Aroon Down krydser Aroon Up fra top til bund, kan du trygt tale om et potentielt bearish træk.

Du bør dog ikke placere en ordre om at købe eller sælge ved hvert nyt kryds, fordi dette indikerer en ændring i den eksisterende trend. Før du åbner en ny position i den retning, Aroon har foreslået, skal du i stedet vente, indtil prisen bryder intervallet eller trendlinjerne.

Fortolkning med ekstreme indikationer

Som de fleste oscillatorer kan Aroon-indikatoraflæsningerne fortolkes baseret på, hvor dens linjer er placeret på diagrammet sammenlignet med værdien af de tilsvarende niveauer, den repræsenterer.

Nøglediagramværdierne at se er 80 og 20 procent. Hvis du har brug for at videHvis prisen stiger, er det nok at vente, indtil Aroon Up-linjen bevæger sig over 80%-niveauet. Og hvis Aroon Down falder under 20, så vil dette bekræfte den bullish trend. I en sådan situation bør du afgive en købsordre baseret på reglerne i handelssystemet.

I modsætning hertil, hvis du har brug for at gå short, når prisen bryder et støtteniveau, kan Aroon-indikatoren bruges til at bekræfte bearish momentum. For at gøre dette skal Aroon Down-diagrammet være under 20 %, og Aroon Up, tværtimod, over 80 %.

Men hvis et af diagrammerne når 100 %-niveauet, bør du altid holde øje med markedet og forsøge at beskytte din fortjeneste ved at flytte dit stop tættere på prisen. Dette skyldes, at diagrammet på 100 % indikerer, at tendensen tager for lang tid at udvikle sig og kan være overkøbt eller oversolgt, og en vending vil ske meget snart. Denne strategi giver dig mulighed for at bruge Aroon-indikatoren til binære optioner.

I et stærkt træk, forlad ikke markedet som helhed, for enhver lille priskorrektion vil faktisk give endnu en mulighed for at øge positionen.

For eksempel, hvis Aroon Up-linjen rører 100%-niveauet og derefter falder til 90%, men stadig er over Aroon Down, indikerer dette en retracement, og du kan øge din lange position i stedet for at forlade den. På samme måde bør du under en nedtur gøre det modsatte og forsøge at øge din korte position.

Fortolkning af parallelle linjer

Et interessant aspekt af applikationenAroon-indikator i dagshandel er muligheden for dens brug på markeder med et begrænset prisinterval. Når værdien af et aktiv konsolideres inden for stramme grænser, er Aroon Up- og Aroon Down-diagrammerne parallelle med hinanden. Konsolideringsperioder forekommer ved niveauer under 50 %, når hverken den bearish eller den bullish trend har tilstrækkelig styrke. Dette gælder især, når begge linjer i indikatoren bevæger sig ned i forening.

For handlende med modstands- og støttelinje, der nyder at gå short på toppen af et interval og gå langt på en støttelinje, kan Aroon-indikatoren hjælpe med at identificere priskonsolideringszoner og drage fordel af denne handelsstrategi.

Hvis Aroon Up and Down-diagrammerne er parallelle, indikerer det, at et udbrud er ved at forekomme.

Du bør derfor altid være særlig opmærksom på prisbevægelsen i de øvre og nedre dele af intervallet, når Aroon-diagrammerne er parallelle, da det kan bryde modstandslinjen og skynde sig i enhver retning. Derfor bør du være meget forsigtig.

Aroon Oscillator

Ud over Aroon-indikatoren tilbyder mange tekniske analysepakker også et ekstra instrument af samme navn - oscillatoren. Dens værdi beregnes ved at trække Aroon Down-værdien fra Aroon Up-værdien. For eksempel, hvis Aroon Up på et bestemt tidspunkt er 100% og Aroon Down=25%, så vil Aroon Oscillatoren være 100% - 25%=75%. Hvis Aroon Up er lig med 25%, og Aroon Down=100%, så er oscillatormærketvil være på -75%.

Oscillatoren er ofte placeret under Aruna-hoveddiagrammet som et separat histogram, så du kan se styrken af den aktuelle trend.

Hvis værdien af oscillatoren er positiv, så laver prisen nye højder oftere end nye nedture. Omvendt indikerer et negativt niveau overvægten af negative tendenser. Da oscillatoren er enten positiv eller negativ det meste af tiden, gør dette det lettere at fortolke. Et niveau over +50 % indikerer f.eks. en kraftig bevægelse op, og under -50 % indikerer en stærk bearish trend.

Aroon og ADX

Erfarne forhandlere kan nemt se, at Arun opfører sig som ADX Medium Directional Index. Det skal dog forstås, at der er vigtige forskelle mellem dem.

Hvis du analyserer deres formler, vil du opdage, at Aroon-indikatoren kun bruger én vigtig parameter - tid. Den øverste og nederste linje repræsenterer procentdelen af tid mellem starten af afregningsperioden og det tidspunkt, hvor høje og lave priser nås. Det betyder, at Aruna-diagrammer kan angive styrken og retningen af en tendens.

På den anden side er ADX ikke i stand til at måle bevægelsesretningen. For at gøre dette skal du bruge dets komponenter såsom indikatorer for negativ og positiv orientering -DI og +DI.

Desuden bruger ADX en mere kompleks formel og ATR Average True Range Index til at "udjævne" et diagram, der har indbygget lag. Aroon Oscillator reagerer hurtigereændringen i prishandlingen fra ADX, da der ikke er nogen udjævnings- eller vægtningsfaktorer i formlen.

Afslutningsvis

Aroon-indikatoren er et fantastisk værktøj, som enhver erhvervsdrivende bør have i deres arsenal. Det er en visuel repræsentation af markedsbevægelsen, der let kan fortolkes til at træffe beslutninger i henhold til prisretning og momentum. Du kan også markant øge chancerne for en profitabel handel, hvis du bygger en handelsteknik omkring Aruna i kombination med en breakout-strategi eller en hvilken som helst anden baseret på prisbevægelser. Indikatoren er meget god til at forudsige både tendenser og konsolideringsperioder og genererer også signaler i kombination med andre tekniske analyseværktøjer.

Anbefalede:

ADX-indikator. ADX teknisk indikator og dens funktioner

ADX-indikator er et unikt handelsværktøj, der giver dig mulighed for at bestemme styrken af en trend. Det giver klare signaler til handlende om tidspunktet for at komme ind og forlade markedet

CCI-indikator: hvad er det, og hvordan bruger man det? Kombination af CCI og MACD indikatorer ved handel på Forex markedet

CTI, eller råvarekanalindekset, blev udviklet af Donald Lambert, en teknisk analytiker, som oprindeligt publicerede en artikel om det i Commodities (nu Futures) i 1980. På trods af sit navn kan CCI bruges på ethvert marked. Og ikke kun for varer. Indikatoren blev oprindeligt designet til at opdage langsigtede trendændringer, men er blevet tilpasset af handlende til brug på tidsrammer

Demarker-indikator: anvendelse, beskrivelse og arbejdsregler

Demarker-indikatoren er et teknisk værktøj, der gør det muligt for handlende, når de bruges korrekt, at tjene penge på de finansielle markeder. Det er en universel indikator for forskellige typer handel og er grundlaget for mange strategier. Eksperter og handlende har brugt det i årtier, både i handel og i analyser. Dette er et ret populært og velkendt handelsværktøj

Flat - hvad er det? Definition, karakteristika og anvendelse i handel

For mange erhvervsdrivende er handel på det finansielle marked ikke en ekstra indkomsttype, men hovedindkomsten. Spekulanter og investorer bruger en bred vifte af handelsværktøjer til at tjene penge på transaktioner. Under studiet af handel tager alle begyndere et grundkursus i de grundlæggende love på det finansielle marked og er særligt opmærksomme på dets prognoser. Hvad er en lejlighed, og hvordan man handler med den, vil læseren lære af denne artikel

Donchian Channel: Anvendelse af indikatoren

Denchian Channel vil helt sikkert rejse en masse spørgsmål til nybegyndere. Hvorfor vælges det ofte af professionelle forhandlere? Hvad er forskellen mellem dette tekniske instrument og mange andre, og hvilken strategi er bedre at vælge til handel?