2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Individuel indkomstskat (forkortet personlig indkomstskat) henviser til direkte og opkræves af alle indkomster i statens befolkning.

Som du ved, er grundsatsen for indkomstskat, som før, tretten procent, og ifølge dette beløb foretages beregningen med betaling af personlig indkomstskat. Men der er en række tilfælde, hvor betalere kan tilbagebetale en del af eller hele det overførte beløb fra lønnen, hvis de har al mulig grund til at trække.

Kan borgere få refusion af indkomstskat?

Dette er ikke kun muligt, men bør også gøres. Desuden er det slet ikke svært. Et skattefradrag er retten til i nogle tilfælde at overføre tidligere bet alt personlig indkomstskat. Skatteyderne får en del af de midler tilbage, der blev brugt til forskellige formål, og de får en yderligere forøgelse af overskuddet. Den mulighed, der overvejes, kræver ingen investering, hvilket betyder, at der ikke er nogen grund til at gå glip af den. Dernæst vil vi finde ud af, i hvilke tilfælde borgere kandrag fordel af dette privilegium.

Årsag til tilbagebetaling af skat

Hvad er baserne? Der kan være ret mange af dem til at give fradrag. For eksempel købte borgere en lejlighed eller brugte penge på behandling med træning. I en sådan situation vil en del af overskuddet være fritaget for at betale skat ved hjælp af ydelser. Lad os nu finde ud af, hvilke dokumenter du skal indsamle til tilbagebetaling af indkomstskat.

Påkrævet dokumentation

For at tilbageføre den allerede bet alte indkomstskat til statsbudgettet er det nødvendigt at udføre et grundigt arbejde for at udarbejde alle de nødvendige dokumenter. For at gøre dette skal du indsamle og derudover indsende følgende dokumentation:

- Udfyldt selvangivelse i form af 3-personlig indkomstskat.

- Papir, der bekræfter den afholdte udgift.

- Ansøgning om ejendoms- eller socialfradrag.

- En borgers interaktion med skattevæsenet.

De største vanskeligheder, som betalere, der behandler dokumenter om tilbagebetaling af indkomstskat, står over for, er en forkert udfyldt erklæring sammen med vanskeligheder med at bekræfte de afholdte udgifter, indsendelse af et ufuldstændigt sæt papirer samt unøjagtigheder i ansøgningen om fradrag.

Den sidste grund er afvisningen af at give personlige indkomstskattefordele, som er forbundet med realkreditlån eller med tilstedeværelsen af fælles ejendom blandt borgerne. Ofte er tilbagebetaling af indkomstskat ikkekan skyldes meddelelsen om forkerte bankoplysninger, hvor betalingen skal foretages.

Hvornår skal jeg have en selvangivelse?

Det er nødvendigt i en række af følgende tilfælde:

- En person skal købe fast ejendom. Under denne definition forstår skattesynet følgende objekter: en lejlighed (i en gammel boligmasse eller under opførelse), et værelse og derudover et hus eller en grund til opførelse af sådanne.

- Selv hvis en borger beslutter sig for at sælge (eller allerede har solgt) en lejlighed, der var ejet, har han også ret til at udstede en tilbagebetaling af indkomstskat på den.

- Enhver af ovenstående genstande skal ejes (helt, fælles eller delt) og have et certifikat for registrering af ejendom eller et acceptcertifikat. Denne dokumentation er udstedt for allerede færdige genstande. Og på boligbyggeriets stadie kan der kun udstedes en overførselshandling. Det er værd at bemærke, at startåret for indgivelse af en erklæring er datoen for dens udarbejdelse.

Derfor kræves en selvangivelse ved returnering. Lad os nu se nærmere på andre detaljer.

Refusion for lejligheden

For det første, lad os prøve at besvare spørgsmålet om, hvem der vil være i stand til at drage fordel af refusion af indkomstskat? Først og fremmest er disse:

- Arbejdende borgere, det vil sige dem, der er ansat i en eller anden institution, og de får udbet alt en officiel løn, og vigtigst af alt, de modtager indkomstskat af det på tretten procent,hvis de tidligere har købt ejendom.

- Familie, når kun én af ejerne arbejder, og resten er pårørende. Betingelsen for det fulde (maksim alt muligt fradrag) er erhvervelse af sameje til bolig. Når en lejlighed købes i delt ejerskab, fordeles beløbet for tilbagebetaling af indkomstskat i henhold til andelene for alle ejere.

Umiddelbart skal det bemærkes, at det siden 2014 har været muligt at modtage refusion af formuefradrag for en ægtefælle, selvom ejeren kun er én person.

Eksempler

Lad os tage et eksempel. Antag, at en lejlighed blev købt for to millioner rubler i fælles ejerskab (kone og mand). Samtidig er det kun ægtefællen, der betaler indkomstskat og kun arbejder. I dette tilfælde kan du udstede en erklæring om den med en maksimal skatterefusion af indkomst for en lejlighed, som er to hundrede og tres tusinde rubler.

Eksempel nr. 2. En lejlighed blev købt for to millioner i aktiekurs (kone og mand, hver med en halv andel). Samtidig er det kun ægtefællen, der betaler indkomstskat og kun arbejder. I dette tilfælde kan du udarbejde en erklæring for ham, men tilbagebetalingen af indkomst ved køb af en lejlighed vil være hundrede og tredive tusind rubler (i henhold til sin del). Hustruen kan til sidst få sin del, men kun på betingelse af, at hun får et job.

Eksempel nr. 3. En lejlighed blev købt for to millioner og registreret til hendes ægtefælle, det vil sige, at ejendommen nu er hendes personlige ejendom. I tilfælde af at hendes mand ikke har tidligerebrugte retten til at returnere bolig, så vil han være i stand til at returnere to hundrede og tres tusinde rubler fra staten til sin kone. Men efterfølgende kan han ikke længere bruge denne fordel, selvom han køber en lejlighed til sig selv.

Hvem ellers kan bruge refusionen?

Pensionister (som ikke arbejder) vil være i stand til at gøre dette, men de var ansat og bet alte skat for de foregående tre år. Det er værd at bemærke, at ejendomsfradragsydelsen kun gives til absolut enhver person én gang i livet. I denne forbindelse er en forudsætning for en tilbagevenden, at der ikke tidligere har været nogen appel til den relevante inspektion vedrørende dette spørgsmål.

Hvem kan ikke få dette fradrag?

For det første er disse kategorier af borgere:

- Individuelle iværksættere, sammen med ikke-arbejdende borgere, husmødre, det vil sige de mennesker, der ikke modtager officiel løn og derfor ikke betaler indkomstskat.

- Pensionister, der kun har modtaget pension i løbet af de seneste tre år, blev der derfor ikke tilbageholdt indkomst fra den.

- Børneejere, indtil de når arbejdsevnealderen, det vil sige, igen, vi taler om muligheden for at betale den passende skat til staten. Siden 2014 har denne post dog ændret sig. I denne forbindelse er det siden da muligt for forældre at modtage refusion for deres børn. Ganske vist skal boliger tidligst købes i 2014.

- Borgere, der tidligere har modtaget refusion af indkomst, nårkøber et hus.

Det er værd at bemærke, at hvis en person modtog et ejendomsfradrag for et beløb, der er mindre end det fastsatte minimum (to millioner rubler), så vil han være i stand til at returnere den manglende forskel yderligere.

Dokumenter til udfyldelse af erklæringen i form af 3-personlig indkomstskat

Lad os nu overveje, hvilke papirer der er nødvendige for at udfylde 3-personlig indkomstskat for at returnere indkomstskat for køb af bolig. Først og fremmest er dette følgende dokumentation:

- Tilgængelighed af et certifikat i form af 2-personlig indkomstskat (den originale er påkrævet) af en borgers indkomst i et år. Den udstedes af regnskabsafdelingen i den virksomhed, hvor borgeren arbejder.

- Kontrakt om salg af bolig (kopi påkrævet).

- Certifikat for ejendomsregistrering i tilfælde af køb af færdigbygget bolig.

- Accept og overdragelse af en lejlighed, andel eller værelse (en kopi er også nødvendig).

- Check med betalingskvitteringer. Det kan være en købsaftale, når det endelige beløb er skrevet i den.

- Kvitteringer som en del af beviset for yderligere udgifter til forbedring af fast ejendom, hvis de køber en ejendom under opførelse.

- Reallånsaftale, når der er kredit.

- Certifikat fra et pengeinstitut for bet alte renter på et realkreditlån, hvis du har et lån (kopi påkrævet).

Eftersynet er forsynet med fotokopier af alle ovennævnte dokumenter (kun et løncertifikat kræves i originalen). Men ofte vil de inspektører, der accepterer selvangivelser, gerne se originalerne. Derfor ville det være nyttigt at tage dem med for at visehvis behovet nogensinde opstår. Sandt nok skal der kun efterlades kopier ved inspektionen.

Refusion af behandlingsafgift

Dyre terapiudgifter fradragsberettiget er berettiget, hvis følgende krav er opfyldt:

- Medicinske forbrugsvarer blev købt under en dyr behandling fra listen over ydelser, som staten giver borgerne fradrag for.

- Institutionen har ikke de angivne lægemidler, og deres køb er fastsat i kontrakten for terapi på bekostning af patienten (eller borgeren, der betaler for behandlingen).

- Skatteyderen modtog en attest fra en medicinsk institution om, at dyre forbrugsvarer var nødvendige for den påkrævede behandling.

Det er således værd at bemærke, at beløbet for indkomstrefusion for behandling ikke er begrænset til nogen grænser og præsenteres fuldt ud, hvis skatteyderen brugte penge på at betale for dyre lægeydelser.

Hvordan kan jeg få behandlingsfradrag?

For at levere det, kræves følgende:

- Udfyldelse af en selvangivelse (i form af 3-NDFL) ved udgangen af det år, hvor behandlingen blev bet alt og den nødvendige medicin blev købt.

- Opnåelse af en attest fra regnskabsafdelingen på arbejdspladsen om størrelsen af tilbageholdte og påløbne skatter for det tilsvarende år.

- Udarbejdelse af kopier af dokumenter, der bekræfter graden af forhold tilden person, for hvem behandlingen eller de påkrævede lægemidler blev bet alt for.

- Udarbejdelse af et sæt dokumentation, der bekræfter retten til at modtage et skattemæssigt soci alt fradrag for udgifter til betaling for behandling (inklusive sanatorium og resort).

Som en del af modtagelsen af dette fradrag for behandling i henhold til en frivillig sygeforsikringskontrakt kræves en kopi af policen, kontantkvitteringer, forskellige kvitteringer for levering af bonusser og bidrag og så videre. For at få refunderet indkomst for behandling, nemlig fradrag for køb af medicin, kræves følgende kopier: det originale receptblad med ordination af lægemidler i ordineret form med et særligt mærke kaldet”Til skattemyndigheder”. Derudover skal du bruge kopier af betalingspapirer, der bekræfter betaling for ordinerede medicinske produkter.

I øjeblikket giver skattelovgivningen mange muligheder, som du kan få skattefradrag for. For at ansøge om tilbagebetaling af skat behøver du ikke at have en særlig bagage af juridisk viden, og en sådan procedure er ikke så kompliceret, som den ser ud ved første øjekast.

Anbefalede:

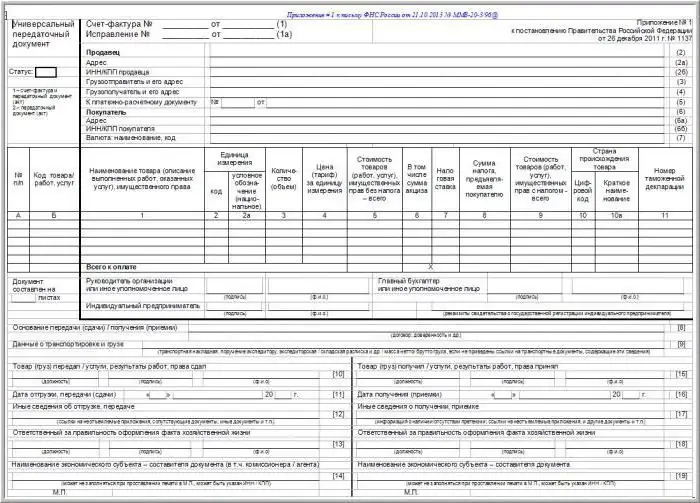

Regler for udfyldelse af et certifikat 2 personlig indkomstskat: trinvise instruktioner, påkrævede formularer, frister og leveringsprocedure

Personer er forpligtet til at overføre skatter på deres indkomst til statsbudgettet. For at gøre dette udfyldes en attest på 2 personskat. Dette dokument viser data om indkomst og skattefradrag for enkeltpersoner. Arbejdsgiveren er forpligtet til at indsende denne dokumentation årligt til de relevante tilsynsmyndigheder på det sted, hvor den er registreret. Instruktioner og regler for udfyldelse af attest 2 for personlig indkomstskat vil blive diskuteret i artiklen

Eksempler på udfyldelse af en fragtbrev. Regler for udfyldelse af fragtbrev

For at virksomhedens aktiviteter fuldt ud kan overholde lovens krav, skal du ved udfyldelse af dokumenterne følge de fastsatte instruktioner. Denne artikel diskuterer eksempler på udfyldelse af et fragtbrev og andre ledsagende dokumenter, deres formål, struktur og betydning i organisationers aktiviteter

Refusion af indkomstskat for undervisning: betalingsprocedure, påkrævede dokumenter og anmeldelser

Næsten alle borgere kan få skattefradrag for undervisning. Men hvordan gør man det? Denne artikel vil fortælle dig alt om det sociale fradrag for studier

Refusion af personlig indkomstskat for behandling. Refusion af behandlingsafgift

Sygdommen er ikke kun ledsaget af fysisk ubehag, men også af materielle omkostninger. En læge kan slippe af med sygdommen. Hvad angår refusion af materialeomkostninger, giver lovgivningen visse økonomiske garantier for borgerne

Er det muligt at få refusion af indkomstskat, når du køber en bil? Dokumenter til tilbagebetaling af indkomstskat for uddannelse, behandling, køb af bolig

Enhver officielt ansat person ved, at arbejdsgiveren hver måned overfører indkomstskat fra sin løn til Federal Tax Service. Det udgør 13 % af indkomsten. Det er en nødvendighed, og det må vi affinde os med. Det er dog værd at vide, at der er en række tilfælde, hvor du kan tilbagebetale den bet alte indkomstskat, eller i hvert fald en del af den