2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Russisk lovgivning giver en reel mulighed for at tilbagebetale en del af den bet alte skat for en individuel iværksætter. Men ofte kender forretningsmænd enten slet ikke til denne mulighed eller har ikke tilstrækkelig information om, hvordan den kan realiseres.

Kan en individuel iværksætter modtage et skattefradrag, hvilke slags fordele er der fastsat i russisk lov, og hvad er betingelserne for deres registrering? Disse og andre spørgsmål vil blive diskuteret i denne artikel.

Begrebet skattefradrag

Dette er en vis sum penge, der reducerer skattegrundlaget. Kort sagt, det er den juridiske ret for alle fysiske. enkeltpersoner og individuelle iværksættere i Rusland for at reducere mængden af påløbne indkomstskat. Men for at kunne udstede dem skal visse betingelser i henhold til de gældende lovnormer være opfyldt. Stor betydninghar et skattesystem, som en forretningsmand bruger.

Ingen ret til at bruge fradraget

Det er værd at bemærke, at ikke alle iværksættere kan drage fordel af denne fordel. Kun de, der betaler skat med en sats på 13 %, har ret til at ansøge. Det vil sige, at denne gruppe ikke inkluderer individuelle iværksættere, der anvender det forenklede skattesystem (STS) og enkeltskatten på imputeret indkomst (UTII). Iværksættere, der bruger den samlede landbrugsskat (ENSH), kan ikke kræve brugen af fradraget i personlig indkomstskat. Brugen af patentet udelukker også anvendelsen af denne skattepræference.

Lovgivningen tillader således ikke brug af fradrag for iværksættere, der arbejder med forskellige forenklede skattesystemer. Men hvis en individuel iværksætter kombinerer sine aktiviteter med aktiviteter som lønmodtager, så har han i det andet tilfælde ret til at reducere beskatningsgrundlaget for personlig indkomstskat.

Skattefradraget for en individuel iværksætter foretages i overensstemmelse med gældende lovgivning som for en enkeltperson. Denne regel gælder, hvis personen er officielt registreret, og der betales personlig indkomstskat af hans indkomst.

Typer af skattefradrag

Den vigtigste kodificerede NPA i skattelovgivningen i Den Russiske Føderations skattelov giver følgende typer:

1. Standard (de kan bruges af privilegerede kategorier af borgere), samt fradrag for børn. Det følgendestørrelsesdifferentiering:

- 500 RUB – status for Sovjetunionens helt;

- 1400 RUB – for det første og andet barn, adopteret eller født;

- 3000 RUB - for det tredje barn, for handicappede veteraner fra den store patriotiske krig og likvidatorer af ulykken på atomkraftværket i Tjernobyl;

- 6000-12000 rub. – for forældre og værger, hvis børn studerer i skoler og andre uddannelsesinstitutioner.

2. Social. Dette er en mulighed for at returnere pengene brugt på uddannelse (børn eller dine egne), donationer, forsikringer og pensionsbidrag. Derudover giver det sociale fradrag dig mulighed for at reducere det personlige indkomstskattegrundlag med mængden af midler, der bruges på lægetjenester.

Så hvis skatteyderen studerer på et universitet (uanset uddannelsesform), så kan han bruge det pågældende privilegium. Følgende punkter er vigtige:

- tilstedeværelse af en aftale indgået med en uddannelsesinstitution i skatteyderens navn;

- tilstedeværelsen af et dokument, der bekræfter, at der er bet alt for undervisning.

Maksimal refusion er 120.000 rubler

Skatteyderen kan også modtage refusion for betaling af fuldtidsuddannelse for børn. I dette tilfælde skal de samme betingelser være opfyldt. Men det er vigtigt, at barnet kun uddannes i fuldtidsundervisning. Det maksimale beløb, der skal returneres, er 50.000 rubler. pr. elev.

Den giver også mulighed for at reducere beskatningsgrundlaget for personlig indkomstskat og for behandling, både ens egen og for behandling af børn, forældre eller ægtefæller. Dokumenter er påkrævet - fakta om betaling for tjenester i medicinske institutioner, medicin ogogså sygeforsikringspræmier.

Størrelsen af fradraget må ikke være mere end 120.000 rubler.

3. Ejendom. Tilvejebragt for gennemførte transaktioner med ejendom, herunder køb og opførelse af fast ejendom. En individuel iværksætter kan udstede skattefradrag ved køb af lejlighed som privatperson. Hovedsagen er, at han har en indkomst, hvorfra der trækkes 13 % i form af skat. Det maksimale tilbagebetalingsbeløb overstiger ikke 260 tusind rubler. Den maksimale værdi af fast ejendom, hvorfra du kan modtage en skatterefusion, er 2 millioner rubler. Når du ansøger om et realkreditlån, stiger dette beløb til 3 millioner rubler.

En forretningsmand kan også få skatterefusion for en lejlighed, hvis den er købt med det formål at bruge den i fremtiden i sine professionelle aktiviteter. Dette fremgår af forklaringen fra Finansministeriet nr. 03-11-11/21776.

4. Professionel. Det vil sige et skattefradrag for individuelle iværksættere for udgifter afholdt i den pågældende aktivitet. For at bruge denne type fordele kræves dokumenter, der bekræfter udgifter: fakturaer, checks, kontrakter osv. Hvis det er umuligt at fremlægge sådanne økonomiske beviser, kan en individuel iværksætter bruge et professionelt fradrag på 20 % af hele beløbet på indtægt modtaget fra aktiviteter.

5. Investering. Skattefradrag for individuelle iværksættere, der investerer i langsigtede projekter. For at modtage skal følgende betingelser være opfyldt:

- profit fra værdipapirer;

- åbning og indbetaling påen individuel investeringskonto for midler, samt modtagelse af indtægter fra midler placeret på denne konto.

Refusion ved køb af en online-kasse

Et særskilt punkt er en relativt ny type fordel, som russiske iværksættere kan bruge fra 2018-01-01. I modsætning til de ovenfor præsenterede typer er et sådant skattefradrag tilgængeligt for individuelle iværksættere, der bruger UTII, STS, inklusive patenter.

Maksimalgrænsen for reduktion af beskatningsgrundlaget er 18.000 rubler. (pr. kasse). I dette tilfælde skal følgende krav være opfyldt. Checkout:

- bør inkluderes i det officielle register for Federal Tax Service;

- skal være registreret.

Påkrævede dokumenter

Sættet af dokumenter til opnåelse af et standard skattefradrag for individuelle iværksættere kan variere afhængigt af hvilken kategori af borgere forretningsmanden tilhører, samt hvilken type ydelse han planlægger at modtage.

Så, for at vende tilbage til undersøgelse af børn til de kompetente myndigheder, skal du oplyse:

- fødselsattest, adoption af et barn;

- dokument om statsregistrering af ægteskab;

- certifikat fra en uddannelsesinstitution, der angiver, at personen er fuldtidsstuderende;

- aftale med en offentlig uddannelsesinstitution;

- finansielle dokumenter, der bekræfter betalingen;

- Erklæring 3-personlig indkomstskat.

For at bruge ejendomsfradraget skal en individuel iværksætter givefølgende pakke med dokumenter:

- TIN;

- pas;

- erklæring 3-personlig indkomstskat;

- et uddrag fra Unified State. register over individuelle iværksættere;

- 2-personligt indkomstskattecertifikat;

- certifikat for skatteyderregistrering;

- kontrakt, der bekræfter overdragelsen af ejendomsretten til ejendommen;

- dokument, der bekræfter de afholdte udgifter.

For at modtage et professionelt skattefradrag for en individuel iværksætter kræves en udfyldt 3-NDFL-formular samt en rapport, der bekræfter de afholdte udgifter.

Behandling af et investeringsafkast:

- erklæring i form af 3-personlig indkomstskat;

- 2-NDFL;

- dokument, der bekræfter åbningen af en investeringskonto og det beløb, der er indsat på den.

Hvordan kan en individuel iværksætter få skattefradrag?

I overensstemmelse med Den Russiske Føderations skattelov er returperioden en måned fra datoen for modtagelsen af ansøgningens kompetente myndighed. Men hvad angår tidspunktet for tilbagebetaling af indkomstskat, er de ikke fastsat i koden. I praksis går tilbagebetalingsperioden ud over en måned.

Efter at skattemyndigheden har modtaget en komplet pakke med dokumenter fra ansøgeren, begynder revisionen. Der er afsat tre måneder til det i overensstemmelse med loven. I denne periode træffer tilsynet afgørelse om muligheden eller umuligheden af skattefradrag for individuelle iværksættere.

Efter en positiv beslutning er truffet, overføres pengene til kontoen, hvis detaljer er angivet i ansøgningen.

Hvor skal man hen?

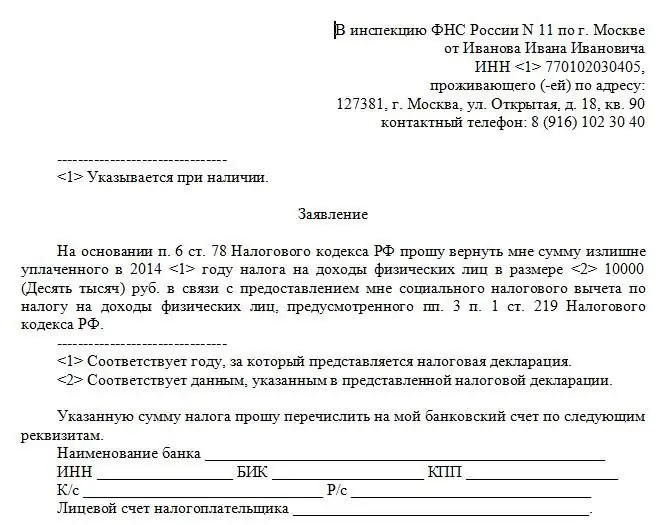

For at ansøge om fradrag i personlig indkomstskat skal en iværksætter kontakte skattekontoret på registreringsstedet. Der udfyldes en ansøgning om fradrag, og al den nødvendige pakke af dokumenter leveres.

Desuden er det i øjeblikket muligt at ansøge gennem statens tjenester og multifunktionelle centre.

Deadline for ansøgning om refusion af personlig indkomstskat

Du behøver ikke vente, indtil din selvangivelse skal indgives, da du kan gøre det til enhver tid. Men vigtigst af alt - senest tre år fra datoen for betaling af den skat, som skatteyderen agter at tilbagebetale.

Konklusion

Således, hvis en individuel iværksætter ikke bruger det forenklede skattesystem, UTII eller et patent, så har han en reel mulighed for at få et ret stort antal skattepræferencer. Der er tale om en slags kompensation fra staten til erhvervslivet for, at skatteyderen betaler flere typer afgifter på én gang. Den Russiske Føderations skattelov giver reelle muligheder for at reducere skattebyrden, men ikke alle tager denne chance på grund af det lave niveau af finansiel viden.

Et skattefradrag for individuelle iværksættere på det forenklede skattesystem, UTII eller ved brug af patent er også muligt, kun i begrænsede tilfælde, eller hvis en person har anden indkomst, som han betaler 13%.

Anbefalede:

Pant til individuelle iværksættere i Sberbank: betingelser, dokumenter, rente

Antallet af individuelle iværksættere i vores land stiger hvert år. Regeringen udvikler og implementerer incitamenter og tilskud til at støtte små og mellemstore virksomheder. Men enhver kommerciel aktivitet kræver investering af materielle ressourcer. For dens udvidelse er det oftest nødvendigt at købe fast ejendom. En iværksætter har ikke altid så mange penge mellem hænderne, og han er tvunget til at ansøge om et lån i en bankinstitution

Pant i Tyskland: valg af fast ejendom, betingelser for at opnå realkreditlån, nødvendige dokumenter, indgåelse af aftale med bank, realkreditrente, modydelsesvilkår og afdragsregler

Mange mennesker overvejer at købe en bolig i udlandet. Nogen vil måske mene, at det er urealistisk, fordi priserne på lejligheder og huse i udlandet er for høje efter vores standard. Det er en vrangforestilling! Tag for eksempel et realkreditlån i Tyskland. Dette land har en af de laveste renter i hele Europa. Og da emnet er interessant, bør du overveje det mere detaljeret, samt overveje i detaljer processen med at få et boliglån

Sberbank-lån til individuelle iværksættere: betingelser, dokumenter, vilkår. Lån til individuelle iværksættere i Sberbank

Mange kender til låneprogrammer til enkeltpersoner, men hvad er bankerne klar til at tilbyde iværksættere i dag? Tidligere var finansielle institutioner ikke særlig loyale over for individuelle iværksættere, det var næsten umuligt at få midler til at fremme en virksomhed

Skattefradrag for behandling: hvem har ret, hvordan får man det, hvilke dokumenter er nødvendige, regler for registrering

Denne artikel fortæller dig, hvordan du får et skattefradrag for behandling. Hvad er det, og hvad er reglerne for udstedelse af returnering?

Har jeg brug for et kasseapparat til individuelle iværksættere med det forenklede skattesystem? Hvordan registrerer og bruger man et kasseapparat til individuelle iværksættere under det forenklede skattesystem?

Artiklen beskriver mulighederne for behandling af midler uden deltagelse af kasseapparater (CCT)