2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Flere og flere mennesker i Rusland bruger lån. Disse kan omfatte personlige lån, kreditkort, billån og realkreditlån. På den ene side er dette en stor hjælp til at købe en ting og begynde at bruge den. Til gengæld er renterne på lån ret høje. Derfor bliver købet omkring tre gange dyrere ved udgangen af betalingerne.

Livet er sådan, at nogle gange sker der situationer, som ikke afhænger af en person. På grund af begivenheder mister han muligheden for at tilbagebetale lånet i god tro. Hvad skal man gøre for ikke at miste ikke kun dit gode navn, men også hårdt tjente ejendom? I dette tilfælde kan refinansiering af lån fra andre banker hjælpe. Antallet af organisationer, der tilbyder videreudlånstjenester, vokser.

Definition

Nogle banker tilbyder refinansiering af lån fra andre banker. Ikke alle borgere ved, hvad det er, og hvordan det kan hjælpe dem i strømmensituationer. Eksperter slår jo allerede alarm: Ruslands befolkning er blevet refinansieret. Hver anden familie har månedlige betalinger, der er væsentligt højere end deres indkomst. I denne forbindelse er der talrige forsinkelser i lån.

Refinansiering af et lån er at få et lån fra en anden bank på mere optimale betingelser, der giver mulighed for betalinger. Der er med andre ord tale om et videreudlån for at tilbagebetale en eksisterende gæld til et andet institut. Samtidig tager en person ofte et lån til en lavere rente, hvilket reducerer den månedlige betaling på det betydeligt. Eller betalingsperioden forlænges. Det er også praktisk, hvis du har flere lån i forskellige banker. De er således kombineret til én.

Dette er den mest optimale løsning for dem, der på grund af omstændighederne ikke kan betale den eksisterende gæld med samme beløb. Samvittighedsfulde låntagere, for hvem omdømme er vigtigt, drager gerne fordel af refinansiering.

Fordele ved videreudlån

Hidtil har nogle låntagere formået at værdsætte fordelene ved refinansiering. En person får trods alt mulighed for at betale det gamle lån af med et nyt, som afsluttes under hensyntagen til hans anmodninger. Dette omfatter også refinansiering af realkreditlån fra andre banker. Hvad er de positive aspekter af dette?

1. Det er muligt at vælge en institution, der tilbyder denne service på det finansielle marked. Det kan ikke kun være et pengeinstitut, der har udstedt et lån tidligere,men også alt andet.

2. Der er mulighed for at indgå en aftale med en lav rente på lånet.

3. Størrelsen af den månedlige betaling reduceres på grund af forlængelsen af kontraktperioden.

4. Du kan få et beløb, der er tilstrækkeligt til at betale den eksisterende gæld, sikret af enhver ejendom.

5. Det er muligt at kombinere mindre lån fra forskellige banker til ét. Dette sparer tid til at tilbagebetale alle lån.

Hvor kan man få refinansiering

Et stigende antal institutioner er klar til at tilbyde deres hjælp til at refinansiere lån. Den voksende popularitet af denne tjeneste forklares af det faktum, at en person leder efter de mest optimale forhold, og banker tilbyder til gengæld deres produkter for at tiltrække kunder. Derudover påvirkede den økonomiske situation inde i landet også den aktive vækst, da antallet af restancer på lån i forskellige banker steg kraftigt.

Refinansieringsprocedure

I de fleste tilfælde kræver videreudlånsprocessen ikke indsamling af alle certifikater og dokumenter. Der er dog finesser her. Hvad skal en låntager gøre for at få refinansieret forbrugslån fra andre banker?

- Efter at have truffet beslutning om videreudlån, skal låntageren vælge en bank. Dette kan være den samme bank eller en anden tredjepartsinstitution.

- Undersøg alle vilkårene for tjenesten, og vælg den bedste mulighed.

- Derefter skal du kontakte et pengeinstitut med en anmodning om refinansiering.

- Hvis valget faldttil en tredjepartsbank skal du medbringe et certifikat fra kreditorbanken om gældsbeløbet.

- Efter godkendelse tilbyder institutionen det mest optimale udvalg af udlånsprodukter.

- Der er indgået en ny kontrakt, som fjerner låntagers tidligere forpligtelser under lånet. Men der bliver pålagt nye forpligtelser, som skal opfyldes.

Ulemper ved videreudlån

Selvfølgelig, sammen med fordelene, har ethvert låneprodukt sine ulemper, som kunderne har brug for at kende. Når alt kommer til alt, er det i enhver virksomhed nødvendigt at træffe beslutninger omhyggeligt og omhyggeligt.

Flaws:

- Nogle banker opkræver et højt kommissionsgebyr fra kunden. Uanset om det er en forsikringspræmie, et ekspeditionsgebyr eller noget lignende. Beløbet beregnes individuelt i pengeinstituttet.

- I nogle tilfælde er det påkrævet at indsamle en standardpakke med dokumenter.

- Låntageren kan være underlagt strengere krav: en god kredithistorik, ingen andre lån og så videre.

Refinansieringstjeneste: bankkrav

Hjælp til refinansiering af lån vinder igen popularitet og dækker ikke kun forbrugslån, men også kreditkort og realkreditlån. Samtidig kan langfristede lån ifølge eksperter refinansieres flere gange.

For at levere tjenesten er det nødvendigt, at lånets løbetid er mindst seks måneder. Det er også ønskeligt, at der i løbet af denne tid ikke er nogen forsinkelser på det. Den største attraktion for videreudlån er et realkreditlån, som gør det muligt atfå indtægt i lang tid. Ikke mindre interessant er et billån.

Kreditkort er gavnlige for låntageren, da den månedlige betaling er fastsat efter refinansiering. Kortet spærres eller lukkes derefter. Det vil sige, at ved at lukke et kreditkort ved hjælp af refinansiering, mister låntager retten til at bruge grænsen. Nogle banker kan yde refinansiering af lån med kriminalitet. Sandt nok bør de ikke være lange.

VTB24-produkter

Forveksle ikke VTB24-bank med VTB-bank. Refinansiering af lånet ydes i den første bank. Til registrering skal du angive en minimumspakke med dokumenter. Alt du behøver er et pas og al dokumentation for lånet: en aftale, en betalingsplan, en balanceopgørelse. For kreditkort kræves bevis for lånesaldo.

Låneaftalens løbetid er mindst seks måneder. I dette tilfælde er forsinkelse ikke velkommen. Det er værd at bemærke, at du også kan ansøge telefonisk. Banken giver mulighed for at kombinere flere lån fra forskellige institutter til ét. Dette vil spare dig for tid på at rejse til banker senere. Derudover er beløbet for den månedlige betaling reduceret betydeligt.

Den maksimale saldo på lån bør ikke overstige 750 tusind rubler. Refinansieringsperiode - fra seks måneder til 5 år. Renten vurderes for hver kunde individuelt.

Udlån i Sberbank

Flere mennesker er opmærksomme pårefinansiering af lån fra andre banker. Sberbank tilbyder mere favorable vilkår for dette produkt. Tidligere beskæftigede institutionen sig kun med videreudlån af realkreditlån og byggeri. Nu er produktlinjen udvidet, alle større lån, som befolkningen benytter, er medtaget. Minimumsbeløbet for gæld er ikke mindre end 45 tusind rubler.

Ved ansøgning skal låntager indsende en attest fra banken om størrelsen af gældens saldo. Derudover skal dette certifikat indeholde oplysninger om banken, satsens størrelse, kontraktens varighed. Også attester for indkomst fra arbejde, et pas vil ikke være overflødigt.

Det maksimale gældsbeløb - ikke mere end 1 million rubler. Lånetiden svarer til løbetiden i VTB24. Indsatsen er dog meget lavere. Det er værd at bemærke, at det eksisterende indskud i Sberbank ikke vil spille en rolle i at sænke kursen. Ydelser ydes kun til indehavere af lønkort. Kundens alder - 21-65 år. Efter godkendelse overføres hele beløbet til låneaftalens konto.

Hjælp Alfa Bank

Alfa Bank tager stort set kun store lån, såsom realkreditlån. De er mere gavnlige. Det er værd at huske på, at refinansiering af et lån fra andre banker, når halvdelen af løbetiden allerede er gået, er urentabel for låntageren. Når alt kommer til alt, opkræves hovedparten af renterne i begyndelsen af løbetiden. Den anden halvdel bruges til at tilbagebetale hovedgælden.

Denne bank har den laveste kurs. Det vil sige, at den er på et gennemsnitligt niveau i forhold til realkreditlånetudlån. Bankens refinansiering af egne lån kan ikke kaldes et fuldgyldigt videreudlån. På baggrund af aktuelle begivenheder bør en sådan service ses som en omstrukturering. Men låntageren skal bekræfte, at hans indkomst er faldet.

Hvem nyder godt af videreudlån

For dem, der har forsinkelser, skal det bemærkes, at refinansiering af forfaldne lån fra andre banker kræver indsendelse af en komplet pakke af dokumenter for at bekræfte deres solvens. Uden dette vil ingen bank acceptere at påtage sig låntagers gæld.

Udlån er fordelagtigt i tilfælde, hvor det er nødvendigt at trække ejendom fra sikkerhed. Det vil sige, at det bruges aktivt til at lukke et lån, hvor ejendommen er sikret. Ved refinansiering kræves ingen sikkerhed. Derfor bliver sikkerhedsstillelsen låntagers ejendom.

Refinansiering af lån fra andre banker er gavnligt ikke kun for befolkningen, men også for finansielle institutioner, der er begyndt aktivt at lokke kunder fra konkurrenter. Alt dette er forbundet med tilbagekaldelse af licenser fra banker. Hver af dem forsøger at blive på markedet takket være profitable kunder med lån. Samtidig gives fortrinsret til låntagere med store lån.

Er det værd at gå efter refinansiering

Alle besvarer dette spørgsmål for sig selv. Hvis låntageren er sikker på, at renten på lånet mildest t alt er "drakonisk", eller størrelsen af den månedlige ydelse er blevet for meget i forhold til livets omstændigheder, bør du kigge nærmere på andre bankers tilbud.

Klienten skal doghar en god kredithistorik, der kan anbefale ham som ansvarlig betaler. Det er vigtigt at huske, at størrelsen af den månedlige betaling ikke bør overstige halvdelen af låntagerens samlede indkomst. Tilstedeværelsen af pårørende bør også tages i betragtning. Bankansatte vil beregne den månedlige betaling på en sådan måde, at kundens normale levetid ikke påvirkes.

Moderne internetressourcer gør det muligt selvstændigt at beregne alle udgifter og vælge et lån, der er overkommeligt. I mange tilfælde reduceres størrelsen af den månedlige betaling betydeligt, når kontraktperioden revideres.

Mange benyttede sig af tilbuddet om "refinansiering af lån". Bankkundeanmeldelser taler om gunstige forhold. Mange låntagere fik mulighed for at trække vejret lettere efter force majeure-situationer i livet. Det drejer sig især om et fald i familiens indkomst.

Ifølge eksperter har refinansiering en gavnlig effekt på økonomien. Antallet af dårlige lån, der forhindrer folk i at leve mere frit, er faldende. Dermed får de mulighed for at lukke det eksisterende lån med høje renter og betale mindre.

Anbefalede:

Bank "Tinkoff" - refinansiering af lån fra andre banker: funktioner, betingelser og anmeldelser

Dette er en meget rentabel service. I henhold til de grundlæggende betingelser kan en person uden problemer (underlagt visse krav) betale gæld fra andre banker i Tinkoff. Refinansiering af et lån i denne bank er lige begyndt at vinde velfortjent popularitet. Samtidig er de tilbudte betingelser meget acceptable (det er Tinkoff, der betragtes som en af de mest loyale finansielle institutioner i forhold til sine kunder)

Refinansiering af realkreditlån: banker. Refinansiering af realkreditlån i Sberbank: anmeldelser

Øgende interesse på banklånsprodukter presser låntagere til at lede efter profitable tilbud. Som følge heraf bliver realkreditlån mere og mere populært

VTB 24, refinansiering af lån fra andre banker: betingelser og anmeldelser

Før en person køber varer og tjenester, analyserer en person pristilbuddene på markedet og prøver at finde den bedste løsning. Forbrugslån er ingen undtagelse. Kun søgen efter alternativer er drevet af andre årsager, såsom problemer med tilbagebetaling af gæld eller et ønske om at reducere serviceomkostningerne. Dette kan ske ved at genudstede gælden i en anden institution. Lad os overveje mere detaljeret, hvordan man arrangerer refinansiering af lån fra andre banker på VTB 24

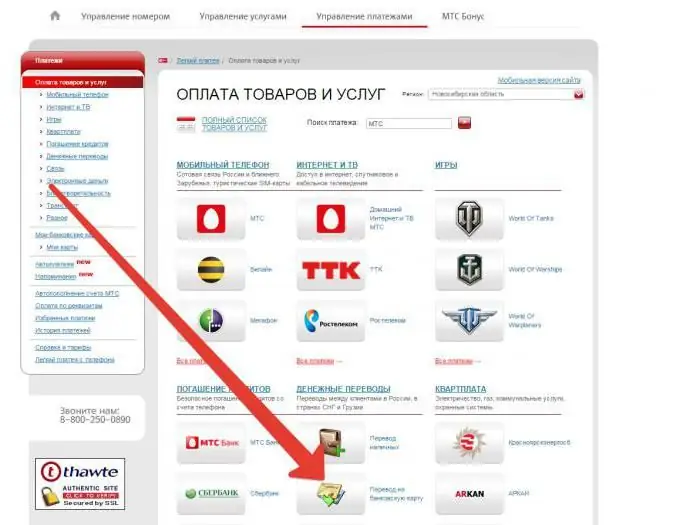

Hvordan overfører jeg penge fra MTS til et kort fra Sberbank og andre banker?

Penge kan være nødvendige når som helst, ingen er sikret mod dette. Men hvad nu hvis den eneste kilde til midler nu er mobiltelefonens saldo? Eller lavede du ved et uheld en fejl og lagde mere ind, end du havde planlagt? Hvordan overfører man penge fra MTS til et bankkort, og er det ægte? Lad os finde ud af det

Bank "Opening" - refinansiering af forbruger- og realkreditlån: betingelser, anmeldelser

Artiklen beskriver funktionerne i refinansieringsprogrammet hos Otkritie Bank. Fordele og ulemper ved tjenesten overvejes