2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Factoring er allerede i dag ved at blive uundværlig i den kommercielle sfære. Ofte står leverandører af varer og tjenester over for et vanskeligt valg: arbejde på forudbet alt eller give deres kunder ret til at udskyde betalingen? Den første mulighed kan reducere antallet af potentielle kunder i virksomheden. Den anden - skaber visse risici, der kan bringe hele forretningsaktiviteten i fare. Den gyldne middelvej her er brugen af visse factoring-ordninger. Denne artikel vil blive helliget dem.

Hvad er det her?

Før vi beskæftiger os med factoring-ordninger, lad os præsentere læseren for definitionen af hovedbegrebet.

Factoring er finansieringen af et bestemt pengekrav mod en overdragelse. Dette er en bestemt form for råvarelån, hvor rettighederne til kreditorernes gæld overføres til en tredjepart (i dette tilfælde en faktor). I dette tilfælde modtager leverandøren af varer/tjenester betalingen til ham hurtigere end aft alt i kontrakten med køberen/forbrugeren.

Dette udtryk er af engelsk oprindelse. Her er factoring mægling.

Hvem kanfungere som en faktor? I de fleste tilfælde er der tale om specialiserede virksomheder. Factoring-afdelinger af kommercielle banker er mere almindelige i Den Russiske Føderation.

Funktioner

Forståelse af factoring-ordninger vil hjælpe med at blive fortrolig med dens definerende funktioner:

- Leverandørfinansiering. Nemlig den hurtige genopfyldning af hans kapital.

- Inkasso. I dette aspekt er dette en ledelsesfunktion.

- Forsikring mod risiko for manglende betaling (hvis nødvendigt).

Deltagelse

Uanset hvilken factoringordning vi overvejer, vil disse tre parter helt sikkert deltage i det:

- Faktor. Dette er enten et separat factoringselskab eller en bankafdeling af samme navn.

- Leverandør af varer, tjenester. Han optræder henholdsvis som kunde og kreditor.

- Kunde. I denne situation vil debitor.

Factoring: sådan fungerer det

Lad os gå videre til en direkte forklaring. Factoring-skemaet er nemmest at forestille sig i følgende algoritme:

- Leverandøren sender produkter til køber. Tidligere aftaler de en udskudt betaling for det. Som regel er dette fra en uge til 4 måneder.

- Leverandøren indgår en kontrakt med et factoringselskab og overfører alle fakturaer for denne transaktion til det.

- Factor betaler forfaldne fakturaer til leverandørens konto. I de fleste tilfælde er dette 90 % af de samlede omkostninger ifølge disse dokumenter. De resterende 10% sendes til sælgers kontoefter at køberen har modtaget sine varer, skal du kontrollere det. Factoring-tjenester leveres naturligvis ikke gratis - virksomheden modtager en vis provision fra det samlede beløb for transaktionen.

- Køb betaler for det modtagne produkt/den angivne service efter den angivne tid til faktoren.

Sådan ser standardprocurement factoring-ordningen ud i generelle vendinger. Lad os gå videre til beskrivelsen af de vigtige punkter i processen.

Aktivitetstrin

Vi stiftede bekendtskab med factoring-ordningen med en forklaring. Nu vil vi præsentere en mere detaljeret beskrivelse af stadierne i dette arbejde.

Foreløbig aktivitet. Inden der indgås en aftale med en kunde, evaluerer og analyserer factoringselskabets specialister deres potentielle kundes (køberen i dette tilfælde) økonomiske muligheder og omdømme.

Hvad angår leverandøren, er han forpligtet til at give de nødvendige pålidelige oplysninger om køberen. Han informerer også om betalings- og leveringsbetingelserne for varerne, er forpligtet til at informere factoringfirmaet om, hvor samvittighedsfuld køberen var under tidligere samarbejde.

Dokumentation. Et vigtigt punkt i ordningen med arbejdet med indkøb af factoring er indgåelsen af en aftale mellem kunden og faktoren. Følgende skal skrives i kontrakten:

- Aftalens emne.

- Alle interessenters rettigheder og forpligtelser.

- Beskrivelse af kundefinansieringsprocedure.

- Lånegrænser.

- Beskrivelse af proceduren, betingelser for overdragelse af rettigheder tilfactoringselskabs gæld.

- Omkostningerne ved factoring-specialisters arbejde, metoden til beregning med en faktor.

- Om nødvendigt en klausul om forsikring i tilfælde af skyldnerens misligholdelse af sine forpligtelser.

- Betingelser for kontrakten.

- Andre vilkår, der er vigtige for parterne.

Kontrol. Agentur factoring-ordningen inkluderer altid dette vigtige punkt. Indeholder følgende:

- Kontrol af deltagernes opfyldelse af de forpligtelser, der er tildelt dem i kontrakten. I tilfælde af overtrædelse vil der blive dannet et krav i overensstemmelse hermed.

- Kontrollerer, at de involverede aktiver matcher de dokumenterede krav fra factoringfirmaet.

- Analyse af vurderingen: skal den ændres af kunden (sælger) eller klient (køber, debitor).

Hvornår er det nødvendigt?

Vi startede artiklen med, at factoring er ved at blive uundværlig under de nuværende forhold i verdenshandelen. Når alt kommer til alt, er der en situation, at intervallerne mellem forsendelse af varer og modtagelse af betaling for det bliver længere og længere. Vi bør ikke glemme de forskellige force majeure-forhold, hvor denne service bliver vital.

I artiklen præsenterede vi factoring-ordninger med og uden regres. Men i hvilke tilfælde er brugen nødvendig i en forretningssituation? Her er de vigtigste arbejdssager:

- Behovet for en presserende forøgelse af arbejdskapitalen. Factoring-tjenester her er mere rentable end at tage kortsigtedelån. Denne grund er mest relevant for små virksomheder. For hvilket, det skal siges, er der endnu ingen tilgængelige og gensidigt fordelagtige betingelser for kortfristede lån i Rusland.

- Tiltrækning af en kunde. For ikke at gå glip af en rentabel kunde, ønsker sælgeren at tilbyde ham de mest gunstige samarbejdsvilkår. Men samtidig er han ikke klar til at vente på betaling i rater.

- Arbejde med nye kunder. Som regel er det ofte ledsaget af ustabil betaling. Factoring giver dig mulighed for at modtage garanterede betalinger efter forsendelse af produkter.

- Forsyning fra små virksomheder og virksomheder til gigantiske virksomheder. Sidstnævnte er ofte kendetegnet ved ufleksible arbejdsmønstre med faste betalingsbetingelser.

Hvornår er factoring ikke muligt?

Du ved nu, hvordan factoring-ordningen fungerer. Nedenfor lister vi de tilfælde, hvor det ikke er muligt at kontakte factoringselskaber:

- Når en virksomhed samtidig har et stort antal købere med udestående gæld.

- Hviser til specialproducenter.

- Virksomheder, hvis forretningsgange er som følger: Fakturaer udstedes ikke umiddelbart efter forsendelsen, men efter at et bestemt arbejde er udført.

- Virksomheder, der indgår kontrakter med underleverandører.

- Leverandører, der leverer eftersalgsservice til kunder.

Vi bemærker også følgende situationer, hvor det er umuligt at levere factoringtjenester:

- Kunstværkforlig mellem filialer af samme virksomhed, virksomhed.

- Tilbagebetaling af gældsforpligtelser, ikke fra juridiske enheder, men fra enkeltpersoner. Forlig mellem budgetinstitutioner.

Nøglefunktioner ved factoring

Vi præsenterer ordninger for factoring for køberen. Men vi vil også demonstrere nøglefunktionerne ved denne tjeneste for at vise dens definerende forskelle fra et lån i næste underoverskrift:

- Refererer til kortsigtede tjenester. Der kan kun opstå betalingsforsinkelse fra køber i et par dage. Den maksimale løbetid er et år.

- Tjenesten leveres uden depositum.

- Er finansieringen af en virksomheds eller virksomheds allerede udviklede, etablerede nuværende aktiviteter.

- Beløbet afhænger kun af kunde-leverandørens salgsvolumen.

- Fra det beløb, der betales til kunden, fratrækkes provisionen for leveringen af tjenester fra factoringselskabet nødvendigvis. Der findes også ordninger, hvor gældsbeløbet tilbagebetales i rater. For eksempel den ene halvdel - før forlig med debitor, den anden - efter dem.

- Minimum papirarbejde (sammenlignet med det samme lån). Faktisk er alt hvad du behøver, en faktura, fakturaer og en kontrakt. Sidstnævnte kan være permanent. Det vil sige, når den er afsluttet, vil kunden modtage finansiering fra factoringselskabet efter fremvisning af faktura og fragtbreve.

- Gæld returneret af en tredjepart. Det vil sige, at det betales af betaler-køber ikke til sælgers konto, men til faktorens konto.

Nøglelånefunktioner

Factoring-tjenester, selvom de nogle steder minder om udlån, viser sig ofte at være de samme bankorganisationer, og de adskiller sig i mange henseender fra det. Lad os introducere et låns nøglekarakteristika for at vise denne forskel:

- I sin kerne er udlån langsigtet.

- Lån udstedes i de fleste tilfælde kun mod sikkerhed.

- Lånebeløbet er klart, aft alt på forhånd i kontrakten.

- Et lån udstedes i visse tilfælde til at opbygge en virksomhed, dens udvikling fra bunden eller lave startpositioner.

- Ved udlån udstedes hele lånebeløbet på én gang.

- For at opnå et kommercielt lån skal du indsamle en imponerende pakke med dokumentation. Samtidig er det slet ikke ensbetydende med at modtage et lån fra en bank, at det næste bliver givet til den krediterede. Der indgås en separat aftale for hvert lån.

- En bankorganisations gæld betales af den juridiske enhed eller person, som lånet blev udstedt til.

varianter af factoring

Vi demonstrerede factoring-ordninger med og uden regres. Lad os nu se på, hvad factoringtjenester generelt er – lad os stifte bekendtskab med deres klassifikationer.

Ifølge gældssituationen:

- Ægte. Factoring-aftalen indgås, efter at gældsforpligtelserne opstår.

- Konsensual. Gældsforpligtelser her er tildelt på forhånd.

Efter deltagernes bopæl:

- Indenlandsk. Alle deltagere er i det sammestat.

- Ekstern. International factoring.

Ved antallet af faktorer selv:

- Lige. Der er én faktor.

- Gensidig. Der er to faktorer involveret i aftalen.

Efter række af leverede tjenester:

- Bred (eller konventionel). Der er ikke kun finansiering og yderligere inddrivelse af gæld, men også regnskab, forsikring og anden relaterede kundeservice.

- Smal (begrænset). Udvalget af tjenester for et factoringselskab er minim alt - kundefinansiering og inkasso.

Efter type arbejdsgang:

- Traditionel.

- Elektronisk.

Væsentlige fordele

Lad os definere de mest overbevisende fordele ved factoring:

- Ingen depositum påkrævet.

- Kravene til leverandørens solvens er ret lempelige.

- Garanteret uafbrudt pengestrøm, fremskynder denne proces.

- Organisering af inddrivelse af købers gæld ikke af leverandøren, men af factoring-selskabet.

- Indgåelse af en factoring-aftale er faktisk en forsikring mod manglende betaling.

- Besparelser på indkomstskat, som trækkes ved forsendelse af varer.

- En sådan finansiering fremstår ikke som et lån, hvorfor den ikke krænker virksomhedens balance.

- Evnen til at tiltrække købere med et fleksibelt betalingssystem.

Væsentlige mangler

Lad os se på, hvordan factoring er dårligt sammenlignet med traditionelle udlån:

- Høj kommission. Op til 30 % om året eller op til 10 % af gældenkøber.

- Skal give oplysninger om købere.

- I praksis forbliver factoring generelt kun gældende for ikke-kontante betalinger.

Factoring er en ret attraktiv service for både små og mellemstore virksomheder. I dag kan du vælge en hvilken som helst arbejdsordning, der er praktisk for dig og selve faktoren - en bank eller en specialiseret virksomhed. Men det er også vigtigt at huske på ikke kun fordelene ved et sådant betalingssystem, men også dets egenskaber og ulemper samt tilfælde, hvor en sådan service ikke leveres.

Anbefalede:

Hvad er centralbankens operationer

Centralbanken udfører vigtige funktioner gennem visse operationer. Deres volumen og struktur afhænger af målene for hele kredit- og pengepolitikken, de afspejles i dens balance

Statens afgiftsbeløb for forskellige operationer

I dag betaler enkeltpersoner og juridiske enheder et bestemt gebyr, når de ansøger til forskellige offentlige myndigheder om en række retssager. Størrelsen af statsafgiften afhænger blot af typen af operationer, der skal udføres

Bearbejdningsmetoder: teknologiske operationer og opgaver

Bearbejdning af jordlaget er den vigtigste stimulator for sædskifteprocesser. Et korrekt designet dyrkningssystem forbedrer især jordens fugttilførsel og beluftning og bidrager også til aktiveringen af gavnlige mikroorganismer. Moderne jordbearbejdningsmetoder kombinerer elementer af traditionel jordbearbejdning og nye teknologier, men i hvert enkelt tilfælde skal man, når man bruger dem, også tage hensyn til eksterne mikroklimatiske forhold og krav til planter

Typer af regnskab. Typer af regnskabskonti. Typer af regnskabssystemer

Regnskab er en uundværlig proces i forhold til at opbygge en effektiv ledelses- og finanspolitik for de fleste virksomheder. Hvad er dens funktioner?

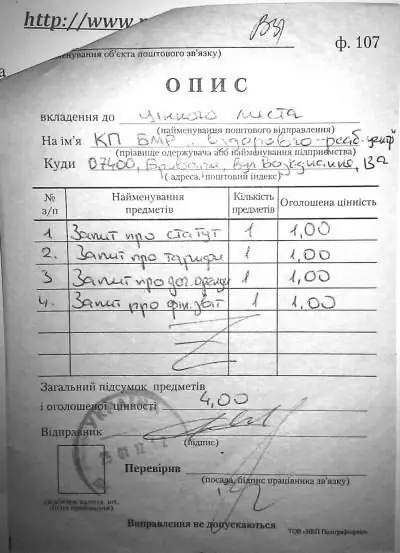

Registeret brev med vedhæftet beskrivelse. Fremgangsmåden for at sende et anbefalet brev med beskrivelse af bilaget

I computerteknologiens tidsalder skriver folk mindre og mindre papirbreve til hinanden. Det kan se ud til, at en sådan organisation som postkontoret i den nærmeste fremtid generelt vil blive forældet. Men i virkeligheden er det langt fra tilfældet. Ganske ofte er det simpelthen umuligt at undvære postvideresendelse. I denne artikel vil vi overveje proceduren for at sende et anbefalet brev med en vedhæftet beskrivelse. Lad os også tale om, hvor lang tid brevet vil tage, og hvor meget sådan en service koster