2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

I processen med at analysere beslutninger relateret til kapitalstrukturen opererer virksomhedsledere med begreber som interne og eksterne kilder til virksomhedens finansiering.

Disse kategorier af indgående midler er relevante for næsten enhver organisation. Afhængigt af omfanget af dets aktiviteter, bruges ekstern finansiering og intern finansiering i forskellige proportioner. Nogle gange er det nok at tiltrække ganske små beløb fra investorer og kreditorer, i andre tilfælde er størstedelen af virksomhedens kapital lånte midler. Denne artikel vil beskrive de vigtigste eksterne og interne kilder til virksomhedsfinansiering. Derudover vil deres karakteristika og eksempler blive givet, fordele og ulemper vil blive fremhævet.

Hvad er ekstern finansiering og indenlandsk finansiering?

Indenlandsk finansiering kaldesselvforsørgelse af alle udgifter til udvikling af virksomheden (ved brug af egen indkomst). Kilder til sådanne indtægter kan være:

- Nettoresultat modtaget som følge af udførelse af finansielle og økonomiske aktiviteter.

- Afskrivningsbesparelser.

- Konto, der skal betales.

- Reserve midler.

- midler afsat til fremtidige udgifter.

- Udskudt indkomst.

Et eksempel på intern finansiering er investering af overskud i køb af ekstra udstyr, opførelse af en ny bygning, et værksted eller en anden bygning.

Ekstern finansiering involverer brug af midler modtaget uden for virksomheden.

De kan leveres af stiftere, borgere, staten, finansielle og kreditorganisationer eller ikke-finansielle virksomheder. Nøglen til en succesfuld drift af en virksomhed, dens udvikling og konkurrenceevne ligger i den korrekte og effektive kombination af interne og eksterne finansieringskilder. Forholdet mellem egne og lånte midler afhænger af virksomhedens aktivitetsområde, dens størrelse og strategiske planer.

Typer af finansiering

Udover at være opdelt i to hovedgrupper, er interne og eksterne finansieringskilder klassificeret mere detaljeret.

indenlandsk:

- På grund af nettooverskud.

- Afskrivningsgebyrer.

- Salg af gratis aktiver.

- Indkomst fraejendom til leje.

Ydre:

- Investeringsfonde.

- Lån (lån, leasing, gældsbrev).

I praksis bruges et blandet system oftest: både ekstern og intern virksomhedsfinansiering.

Hvad er indenlandsk finansiering?

I dag er virksomhederne selv engageret i udlodning af overskud, hvis størrelse afhænger direkte af, hvor rentabel forretningsdriften er, og hvor effektiv udbyttepolitikken er.

Baseret på det faktum, at ledere er interesserede i den mest rationelle anvendelse af de midler, de har til rådighed, sørger de for, at de vigtigste faktorer tages i betragtning:

- Planer for den videre udvikling af virksomheden er implementeret.

- Ejeres, ansattes og investorers interesser blev iagttaget.

Med den vellykkede fordeling af økonomi og udvidelsen af omfanget af virksomhedens forretningsaktiviteter reduceres behovet for yderligere finansiering. Dette viser det forhold, der kendetegner interne og eksterne finansieringskilder.

Målet for de fleste virksomhedsejere er at reducere omkostningerne og øge fortjenesten, uanset hvilken type midler der bruges.

Positive og negative aspekter ved at bruge dine egne økonomiske ressourcer

Ekstern finansiering og intern finansiering samt deres effektivitet er kendetegnet ved, hvor bekvemt og rentabelt det er for ledere at brugedisse typer kontanter.

Den ubestridelige fordel ved intern finansiering er naturligvis fraværet af behovet for at betale for omkostningerne ved at rejse kapital udefra. Også af stor betydning er ejernes evne til at bevare kontrollen over virksomheden.

Blandt de mangler, der er forbundet med indenlandsk finansiering, er den vigtigste umuligheden af dens praktiske anvendelse. Et eksempel er insolvens af synkende midler. De har næsten fuldstændig mistet deres betydning på grund af den samlede reduktion i afskrivningssatserne hos de fleste indenlandske virksomheder (i industrisektoren). Deres beløb kan ikke bruges til at købe nye anlægsaktiver. Selv indførelsen af fremskyndet afskrivning redder ikke situationen, da den ikke kan anvendes på det udstyr, der eksisterer nu.

Hvad er skjult under udtrykket "eksterne finansieringskilder"?

Med mangel på egne midler er virksomhedsledere tvunget til at ty til låntagning eller investeringsfinansiering.

Sammen med de åbenlyse fordele ved denne tilgang (evnen til at øge forretningsvolumen eller udvikle nye markedsområder), er der behov for at returnere lånte midler og udbetale udbytte til investorer.

At søge efter udenlandske investorer bliver ofte en "livline" for mange virksomheder. Men med en stigning i andelen af sådanne investeringer reduceres muligheden for kontrol fra ejerne af virksomheder betydeligt.

Kredit og dets detaljer

Kreditter som et instrument til ekstern finansiering bliver den mest tilgængelige vej ud for ejerne af virksomheden, hvis de interne kilder viser sig at være insolvente. Ekstern finansiering af virksomhedens budget bør være tilstrækkelig til at øge produktionsvolumen samt returnere de indsamlede midler med påløbne renter og udbytter.

Et lån er en sum penge, som långiver yder til låntageren med betingelsen om at returnere de udstedte penge og den aft alte procentdel for retten til at bruge denne tjeneste.

Særligheder ved at bruge kreditmidler til at finansiere en virksomhed

Fordele ved lån:

- Det specifikke ved kreditformen for finansiering er låntagerens relative uafhængighed med hensyn til anvendelsen af de beløb, der er udstedt til ham (fraværet af yderligere betingelser).

- For at få et lån henvender ejeren af en virksomhed ofte til banken, der servicerer en bestemt virksomhed, så processen med at overveje en ansøgning og udstede midler er ret hurtig.

Ulemper ved at tiltrække lån:

- Ganske ofte udstedes et lån til en virksomhed for en kort periode (op til tre år). Hvis virksomhedens strategi er at skabe langsigtede overskud, bliver presset på kreditforpligtelser for stort.

- For at modtage penge på kredit skal virksomhedengiv et depositum svarende til det ønskede beløb.

- Nogle gange er en betingelse for et lån bankens krav om at åbne en konto, hvilket ikke altid er fordelagtigt for virksomheden.

Både eksterne og interne kilder til virksomhedsfinansiering bør bruges så rationelt og hensigtsmæssigt som muligt, fordi virksomhedens rentabilitetsniveau og dens tiltrækningskraft for investorer afhænger af det.

Leasing: definition, betingelser og karakteristika

Leasing er et kompleks af forskellige former for iværksætterteknikker, der er gavnlige for leasinggiver og leasingtager, da de tillader den første at udvide aktivitetsgrænserne, og den anden at opdatere sammensætningen af anlægsaktiver.

Betingelserne for en leasingaftale er mere liberale end udlån, da de giver virksomhedsejeren mulighed for at regne med udskudte betalinger og gennemføre et storstilet projekt uden store økonomiske investeringer.

Leasing påvirker ikke balancen mellem egne og lånte midler, det vil sige, at den ikke overtræder forholdet, der kendetegner den eksterne/interne finansiering af virksomheden. Af denne grund bliver det ikke en hindring for at få et lån.

Det er interessant, at virksomheden ved køb af udstyr i henhold til en leasingaftale har ret til ikke at bringe det på balancen i hele dokumentets periode. Forv alteren har således mulighed for at spare på skatten, fordi formuen ikke stiger.

Konklusion

Ekstern finansiering og indenlandsk finansieringvirksomheder involverer at bruge deres egen indkomst eller at rejse lånte midler fra långivere, partnere og investorer.

For en succesfuld drift af virksomheden er det af stor betydning at opretholde det optimale forhold mellem disse typer af finansiering, samt en rationel og berettiget brug af eventuelle ressourcer.

Anbefalede:

Begrebet og typer af organisationer: definition, klassificering og funktioner

De første organisationer begyndte at dukke op i antikken med fremkomsten af de første samfund og stammer. De bestod af små grupper, var meget enkle i strukturen og havde ikke komplekse mål. Nu er de fuldt ud kommet ind i vores liv, og uden dem ville der være kaos og uorden over alt. I artiklen vil vi i detaljer overveje typerne af organisationer og hvordan de fungerer

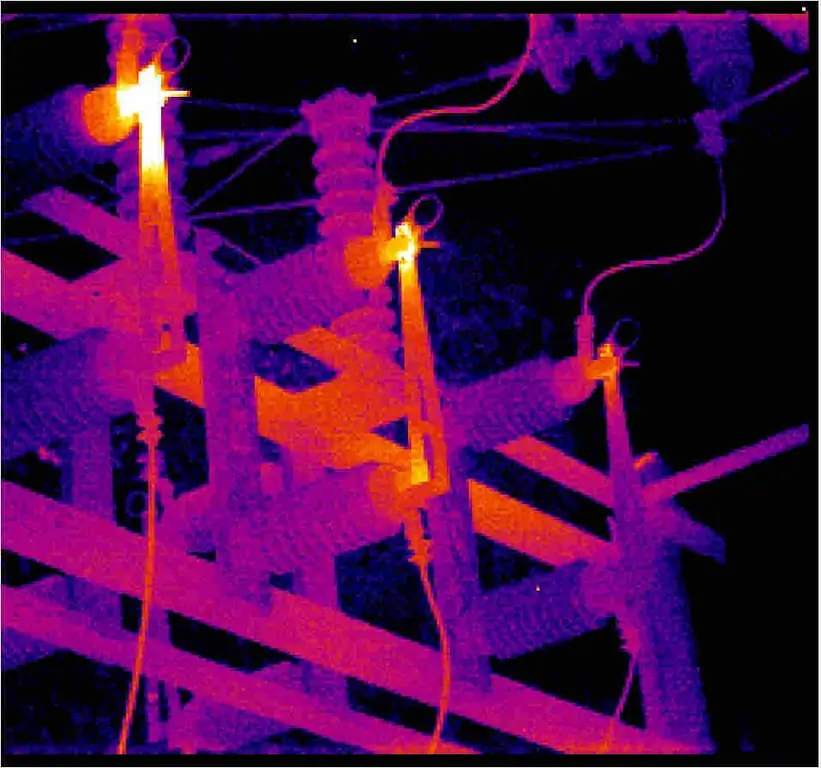

Termisk billedbehandling af elektrisk udstyr: koncept, funktionsprincip, typer og klassificering af termiske kameraer, funktioner ved anvendelse og verifikation

Termisk billedkontrol af elektrisk udstyr er en effektiv måde at identificere defekter i strømudstyr, der opdages uden at lukke den elektriske installation. På steder med dårlig kontakt stiger temperaturen, hvilket er grundlaget for metodikken

Regler om intern kvalitetskontrol i virksomheden

Det er umuligt for enhver organisation at fungere uden hensyntagen til loven. Sidstnævnte forpligter til at vedligeholde en vis dokumentation og skabe sådanne arbejdsforhold og produkter, der vil overholde standarderne. I denne artikel vil vi tale om intern kvalitetskontrol i virksomheder

Klassificering af emballage på emballagestedet: typer, formål, funktioner og karakteristika, grundlæggende krav til emballage

I dag er det sædvanligt at klassificere emballage efter en række funktioner. Blandt dem pakkestedet; materialer anvendt ved fremstillingen; formen; hyppigheden af brug; formål med container; dimensioner og bæreevne. I denne artikel vil vi overveje typerne af emballage, klassificering og egenskaber for hver af dem

Beskyttelsesenheder: formål, typer, klassificering, specifikationer, installation, funktioner, betjening, indstillinger og reparation

Beskyttelsesenheder er i øjeblikket i drift næsten over alt. De er designet til at beskytte både elektriske netværk og elektrisk udstyr, diverse maskiner osv. Det er meget vigtigt at installere og følge driftsreglerne korrekt, så enhederne i sig selv ikke forårsager brand, eksplosion mv