2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Personlig indkomstskat, forkortet til personlig indkomstskat, er ikke kun bekendt for revisorer. Hver person, der nogensinde har modtaget indkomst, skal betale den. Indkomstskat (sådan hed den før, og selv nu høres dens navn ofte) betales til budgettet fra indkomsten for både russiske statsborgere og midlertidigt arbejde i landet.

I overensstemmelse med kravene i skattelovgivningen for Den Russiske Føderation kan du betale personlig indkomstskat både uafhængigt ved at indsende en indkomsterklæring ved udgangen af skatteperioden og ved at bruge en skatteagents tjenester, dvs. arbejdsgiveren, der betaler indkomsten. Sidstnævnte er mere almindeligt. Dette er praktisk: Skatteyderen behøver ikke at vide, hvordan man beregner personlig indkomstskat, en erfaren revisor eller en arbejdsgiver vil personligt gøre dette for ham, efter at have bet alt skatten og givet de nødvendige oplysninger til skattetjenesten. Skattebeløbet trækkes i lønnen, og medarbejderen får sinindkomst minus personlig indkomstskat.

På trods af dette vil viden om, hvordan man beregner personlig indkomstskat, stadig være nyttig for at kontrollere den korrekte beregning og udbetaling af løn. Det er slet ikke svært. Først skal du forstå nogle begreber.

Skattegrundlaget for personlig indkomstskat er den indkomst, hvorfra den angivne skat skal betales. I overensstemmelse med loven omfatter de al indkomst modtaget både i kontanter og naturalier, både i rubler og i fremmed valuta. Undtagelsen er forskellige ydelser, bortset fra sygedagpenge: pensioner, underholdsbidrag, studiestipendier, donationsbetalinger, billige (værdi inden for 4.000 rubler) gaver fra arbejdsgiveren.

Skatteperiode - perioden for indkomst, hvor der skal betales skat. Med hensyn til personlig indkomstskat - dette er et kalenderår. Selvom det trækkes fra månedslønnen, kontrolleres rigtigheden af dens beregning og betaling ved årets udgang. Men personlig indkomstskat skal betales, så snart indkomsten er modtaget.

Skattefradrag er faste, lovbestemte beløb, som skattegrundlaget reduceres med ved beregning af skat. Det vil sige, før du beregner personlig indkomstskat, er det nødvendigt at tage højde for alle de parametre, for hvilke der skal fradrages, derefter trække deres samlede beløb fra indkomstbeløbet og først derefter beregne skatten. Der er flere typer fradrag.

Mest brugt: personlig indkomstskattefradrag for børn, de såkaldte standardfradrag. De gælder for indkomsten for alle skatteydere med børn under 18 eller 24 år -forudsat at de studerer på en hvilken som helst uddannelsesinstitution på stationær basis. Sådanne fradrag ydes med forbehold af, at skatteyderen skriver en passende ansøgning og indsender støttedokumenter (kopier af fødselsattester, attester fra uddannelsesinstitutioner). Størrelsen af standardskattefradraget er 1.400 rubler om måneden for det første og det andet barn, 3.000 for det tredje og efterfølgende, såvel som for handicappede børn. Dette fradrag ydes, indtil indkomstbeløbet overstiger 280.000 rubler i løbet af året.

Andre fradrag, sociale og formuegoder, oftest modtager skatteyderen uafhængigt på skattekontoret, med dokumenter, der bekræfter retten til at modtage dem ved udgangen af kalenderåret.

Hvordan beregner man personlig indkomstskat?

Selve skatten beregnes til den sats, der er godkendt af skatteloven i Den Russiske Føderation: 9, 13, 15, 30 eller 35 procent af skattegrundlaget minus skattefradrag. Den mest almindelige sats er 13%, resten vedrører indkomst i form af udbytte eller indkomst fra ikke-residenter i Den Russiske Føderation, samt fra gevinster, præmier og andre indtægter, der ikke er løn og betaling for tjenester.

Anbefalede:

De vigtigste elementer i personlig indkomstskat. Generelle karakteristika for personlig indkomstskat

Hvad er personlig indkomstskat? Hvad er dens hovedelementer? Karakteristika for skatteydere, skatteobjekter, skattegrundlag, skatteperiode, fradrag (professionelle, standard, sociale, ejendom), satser, beregning af personlig indkomstskat, dens betaling og rapportering. Hvad menes der med et ugyldigt element i personlig indkomstskat?

Hvor meget er procentdelen af personlig indkomstskat? Personlig indkomstskat

I dag finder vi ud af, hvor meget personlig indkomstskat er i 2016. Derudover vil vi lære at beregne det korrekt. Og vi vil selvfølgelig undersøge alt, hvad der kun kan relatere til dette bidrag til statskassen

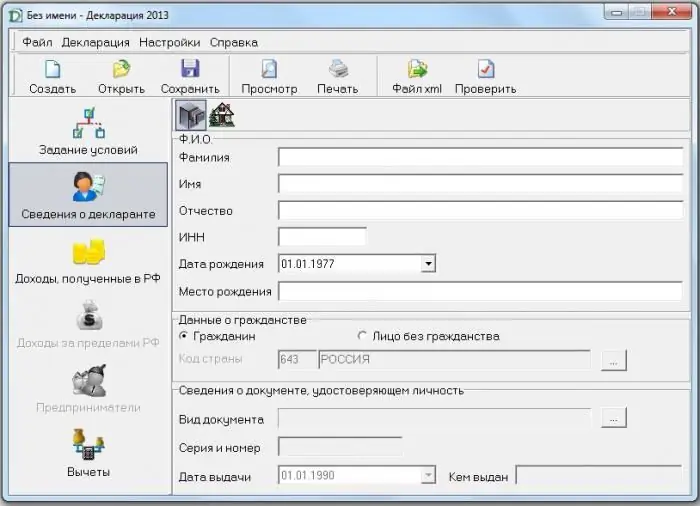

Erklæring 3-personlig indkomstskat: hvordan udfyldes den korrekt

Fra tid til anden i vores liv kommer der øjeblikke, hvor vi har brug for en 3-NDFL-erklæring. Ikke alle skatteydere ved, hvordan de skal udfyldes. Ja, og frygten for at ødelægge noget afskrækker at gøre denne forretning. Alt er dog ikke så skræmmende. Det vigtigste er at være forsigtig, når du udfylder og ikke være nervøs. Og inden for rammerne af denne artikel vil vi forsøge at fortælle i detaljer, hvornår en 3-personlig indkomstskatteangivelse er nødvendig, hvordan man udfylder den, og hvordan man forenkler denne proces

Hvordan tæller man ferie? Hvordan man korrekt beregner ferieperioden

Hvordan beregner du din ferie korrekt i forskellige situationer? Læs alle detaljerne i denne artikel

Sådan beregnes indkomstskat: et eksempel. Hvordan beregner man indkomstskat korrekt?

Alle voksne borgere betaler visse skatter. Kun nogle af dem kan reduceres og beregnes nøjagtigt på egen hånd. Den mest almindelige skat er indkomstskat. Det kaldes også indkomstskat. Hvad er kendetegnene ved dette bidrag til statskassen?