2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Skattelovgivningen er den vigtigste gren af retspraksis med hensyn til at studere området for skatteretlige forhold, uddanne personale til det, samt at implementere statens prioriteter inden for regulering af denne kommunikation. Hvad er kendetegnene ved emnet og metoden i denne industri? Hvad er nuancerne i fortolkningen af disse udtryk?

Hvad er skattelovgivning?

Før vi overvejer skattelovgivningens metode, lad os overveje, hvad denne juridiske gren er. Det tilsvarende udtryk kan forstås i 3 forskellige sammenhænge:

- som en akademisk disciplin;

- som en gren af videnskaben;

- som en del af national lovgivning.

Alle disse fortolkninger af begrebet "skattelovgivning" hænger sammen. Så den tilsvarende akademiske disciplin og gren af videnskab studerer først og fremmest den markerede del af national lov. Til gengæld afhænger offentliggørelsen af reguleringslovgivningen såvel som retshåndhævelsespraksis i høj grad af advokaternes kvalifikationer, som i vid udstrækning erhverves i uddannelsesinstitutioner, samt niveauet af videnskabeligtudarbejdelse af visse problemer, der er relateret til skattelovgivningen.

Genstand for skattelovgivning

Det kan bemærkes, at for alle 3 fortolkninger af det tilsvarende udtryk er et fælles emne karakteristisk: et sæt juridiske relationer, der er dannet med deltagelse af statslige organer og skatteydere i status som enkeltpersoner eller juridiske enheder. Emnet for disse juridiske forhold kan være proceduren for etablering, beregning, overførsel til budgettet, samt opkrævning af forskellige skatter, samt udøvelse af kontrol over deres betaling og gennemførelse af ansvarsforanst altninger for overtrædelser af den relevante gren af lovgivningen.

Det tilsvarende retsforhold kan således:

- skal forskes på niveau med videnskabelig disciplin;

- afspejles i undervisningsmaterialer;

- være underlagt skattelovgivningen.

Disse typer kommunikation kan udføres ved hjælp af forskellige skattelovgivningsmetoder. Lad os studere deres detaljer.

essensen af skatteretlige metoder

Skatterets metode er, i overensstemmelse med den traditionelle tilgang, et sæt af juridiske mekanismer, der tillader visse emner i varierende grad at påvirke emnet skatteret. For eksempel repræsentanter for videnskaben - at studere juridiske relationer, lærere - at fortolke dem inden for rammerne af den akademiske disciplin, lovgiveren - at reflektere i regler

Lad os undersøge, hvordan den pågældende metode kan forstås i sammenhæng med dens overvejelse som et afsnitnational lovgivning.

Metode i sammenhæng med national lovgivning

I den relevante sammenhæng karakteriseres den skatteretlige metode norm alt som lovgivers tilgang til reguleringen af forskellige retsforhold inden for skatter og afgifter. Det kan være:

- offentlig ret;

- civil.

I det første tilfælde anvender lovgiveren de mekanismer, der er etableret i de nuværende lovbestemmelser, for at tvinge visse personer til at overholde skattebetalingsordrer. Således er den tvingende metode til regulering af retsforhold involveret. I det andet reduceres lovgiverens handlinger hovedsageligt til anbefalinger og godkendelser. Faktisk er en dispositiv metode ved at blive implementeret i skattelovgivningen, hvorefter visse emner i retsforhold har mulighed for at vælge adfærd i visse kommunikationer.

Lad os overveje de nøgletræk, der kendetegner metoden i skattelovgivningen.

Tegn på skattelovgivningsmetoden

For det første har den en offentligretlig karakter. Borgernes og organisationers skatteforpligtelser er reguleret på niveau af føderal, regional og kommunal lovgivning, som med hensyn til at regulere hovedkommunikationen er af normativ karakter. Dette forklares først og fremmest af det faktum, at opkrævning af skatter er en nøgleprocedure med hensyn til dannelsen af statsbudgettet, den materielle støtte fra statens vigtigste institutioner. Denne funktion til at forstå essensen af de relevante betalingerforudbestemmer fremkomsten af prioriteringen af offentlige interesser frem for private. Forpligtelser til at betale skat pålægges således alle borgere ligeligt, og skattefordele fastsættes på en regulatorisk måde for personer med samme status.

Valg af skattelovsmetode

Den specifikke skattelovgivningsmetode er vigtig ud fra et synspunkt om statens valg af de mest effektive mekanismer til at sikre, at borgerne opfylder deres forpligtelser til at overføre visse betalinger til budgettet. I dette tilfælde kan prioriteringen være brugen af netop de fremgangsmåder, der kan karakteriseres som tvingende, hvilket involverer udstedelse af bindende instrukser til skatteyderne fra de kompetente myndigheder.

Forholdet mellem imperative og dispositive mekanismer

Samtidig kan det kræve, at regeringen også bruger civile mekanismer, hvis effektiviteten af forv altningen af juridiske forhold inden for betaling af skat til budgettet øges. Studiet af graden af deres indflydelse kan indgå i problemet med skatteretsmetoden, som er relevant både for den praktiske lovgivnings sfære og i særdeleshed for den videnskabelige forskning.

Måden, hvorpå dispositive og imperative tilgange bør korreleres, bestemmes ved at tage højde for mange faktorer, som ofte kun afsløres ved implementering og anvendelse af juridiske normer. De kan være socioøkonomiske, af institutionelle karakter, forudbestemt af interne processer eller for eksempel af udenrigspolitik.

Prioritet af imperativetmetode

Men på den ene eller anden måde har der i det russiske retssystem udviklet sig en situation, hvor tvingende skatteretlige metoder stadig får højere prioritet. Dette eller hint emne af juridiske forhold modtager således offentlige eller personlige - men på den måde, der er foreskrevet i lovgivningsmæssige love, instruktioner vedrørende deres handlinger i forbindelse med opfyldelse af forpligtelser til at betale skatter og afgifter til budgettet.

Betydning af dispositiv metode

Hvis det er nødvendigt, anvender lovgiveren forskellige metoder til fortolkning af skattelovgivningens normer, fastsætter dem i anbefalinger og forklarende dokumenter, hvis lovnormerne i visse bestemmelser i lovgivningen er dispositive. I nogle tilfælde kan denne tilgang være endnu mere effektiv end obligatorisk regulering. Som regel praktiseres det, hvis den ene eller anden form for kommunikation er svær at regulere på niveau med føderale regler.

I dette tilfælde anvender de kompetente myndigheder - oftest den føderale skattetjeneste, visse midler og metoder til at fortolke skattelovgivningens normer, hvorefter de fastsætter resultaterne af det udførte arbejde i breve og andre retsakter, der offentliggøres på den foreskrevne måde. I mange tilfælde overvejes indholdet af sådanne dokumenter af skatteyderne i første omgang, mens forskrifterne i føderale regler ikke anvendes de facto som regulerende, selv om de har stor juridisk kraft.

Dispositive normer i det føderalelovgivning

Der er føderale bestemmelser i russisk lovgivning, som er dispositive i deres juridiske karakter. For eksempel er dette bestemmelserne i skattelovgivningen vedrørende valg af beskatningssystem for iværksættere. Forudsat at aktiviteten i de virksomheder, de etablerer, opfylder visse kriterier med hensyn til omsætning og antal ansatte, kan de især arbejde efter det forenklede system og dermed betale væsentligt mindre skat, end hvis de arbejder efter den generelle metode. beskatning.

Når der til gengæld fastlægges proceduren for beregning af beløbene for specifikke betalinger til budgettet, bruger skattelovgivningens metoder netop de samme tvingende mekanismer: de relevante lovregler foreskriver, hvordan skattegrundlaget, satsen, skatteperioden og andre betingelser for overførsel af betalinger til statsbudgettet.

Generelt er reguleringen af juridiske forhold inden for skatter og gebyrer reguleret på niveau med den føderale lovgivning i Rusland. Men muligheder er mulige, hvor skattelovgivningens metode og dens karakteristika vil blive bestemt ud fra normerne for regionale retskilder. Lad os overveje denne nuance mere detaljeret.

Skatteretlige metoder inden for rammerne af anvendelsen af regional lovgivning

Faktisk er hovedparten af de normer, der styrer proceduren for borgernes og organisationers opfyldelse af forpligtelser med hensyn til betaling af skatter og afgifter, etableret på niveau med føderale retsakter - primært Den Russiske Føderations skattelov. Men i et ant altilfælde bør bestemmelserne i Den Russiske Føderations skattelov suppleres med de normer, der er vedtaget af myndighederne i de russiske regioner.

For eksempel karakteriserer denne funktion reguleringen af betaling af skat på ejendom tilhørende enkeltpersoner repræsenteret af fast ejendom. Proceduren for beregning af den tilsvarende betaling med hensyn til dens hovedkomponenter bestemmes på niveauet af den russiske føderations skattelov. Men en række centrale elementer i ejendomsskatten fastsættes under hensyntagen til regionale retsregler. Så indtil et vist punkt er det myndighederne i den konstituerende enhed i Den Russiske Føderation, der bestemmer, om den tilsvarende betaling vil blive beregnet på grundlag af beholdningen eller matrikelværdien af fast ejendom. Til gengæld, uanset hvilken særlige mulighed de regionale myndigheder vælger, fastsætter de også satserne for den pågældende skat - men inden for de grænser, der er fastsat i den russiske føderations skattelov.

Forholdet mellem regional og føderal lovgivning ved valg af skattelovgivningsmetode

Sådan vil skattelovgivningsmetoden være lige så bydende nødvendigt, som hvis føderal lovgivning blev anvendt: skatteydere, der er registreret i den tilsvarende region, vil være forpligtet til at følge bestemmelserne af den lovgivning, der er godkendt i den konstituerende enhed i Den Russiske Føderation. Til gengæld kan de normer, der for det første bestemmer ordningen for beregning af ejendomsskat og for det andet satsen for den, kun anvendes, hvis de specifikke bestemmelser i kilderne, fra Den Russiske Føderations skattelovs synspunkt. lov, der etablerer disse betalingselementer, ikke accepteret af den regionale lovgiver.

Beslut omen specifik skatteretlig metode, der faktisk er bydende nødvendigt på føder alt niveau i nogle tilfælde, er kun mulig, hvis mønstrene for at korrelere de relevante lovregler med dem, der er vedtaget på region alt plan, identificeres. Fra synspunktet fra Den Russiske Føderations skattelov accepteres visse normer kun, hvis bestemmelserne, der regulerer det samme forholdssfære, ikke er vedtaget af myndighederne i de konstituerende enheder i Den Russiske Føderation. Til gengæld kan regional lovgivning i dette tilfælde betragtes som en kilde til obligatoriske normer svarende til føderale, på trods af at dens juridiske kraft er lavere end skattelovens.

Normativitet af juridiske handlinger i skatteret

Det vil være nyttigt at studere endnu et aspekt af anvendelsen af metoden i skattelovgivningen: den normative karakter af bestemmelserne i retsakter udstedt af myndigheder. Skattelovgivningens metode karakteriseres norm alt som en måde at regulere juridiske forhold gennem netop de samme reguleringskilder repræsenteret af føderale eller regionale love, i nogle tilfælde - ved juridiske kilder.

Til gengæld kan den tilsvarende metode i mange tilfælde også repræsenteres af ikke-normative kilder. De udstedes også af myndighederne, men deres handling er rettet mod en bestemt kreds af mennesker eller endda en bestemt borger eller organisation. En sådan kilde kan eksempelvis være et påbud om at betale en skat, der ikke er overført af den ene eller anden rettidigt, hvorved der er opstået en restance. Men enhver recept af den passende type - det være sig 1 i træk, 2 eller 3(skatteret, emne, metode, sted, dets kilder kan således bestemmes på niveau med ikke-normative handlinger) bør baseres på bestemmelserne igen i normative retsakter. Det vil sige, vær lovlig og rimelig.

Således er begge mekanismer til styring af juridiske forhold inden for skatter og gebyrer - normative og ikke-normative, også tæt beslægtede.

CV

Så vi har undersøgt de nærmere detaljer omkring emnet og metoden for skattelovgivning. Først og fremmest er det afgørende, hvilken kontekst de betragtes i - videnskabelig, uddannelsesmæssig eller institutionel-juridisk. Hvad angår emnet skatteret, bevarer det sin integritet i alle 3 sammenhænge.

Til gengæld vil metoden for den relevante gren af loven variere afhængigt af, hvem den bruges - en forsker, lærer eller lovgiver. Dets brug vil forudbestemme rækkefølgen af handlinger for dette eller det emne af kommunikation. For eksempel, hvis dette er en lovgiver, vil der i overensstemmelse med den valgte skattelovgivningsmetode - imperativ eller dispositiv, blive dannet bestemmelserne i normative handlinger udstedt af myndigheder for at regulere juridiske forhold inden for betaling af skatter og afgifter.

Anbefalede:

Monetenheden i Ghana, dens historie og valutakurs

Ghanas valuta kaldes "cedi". Det er ikke særlig almindeligt i verden, chancerne for at møde det på et vekselkontor i en international lufthavn er små. Med hensyn til popularitet er den ringere end den russiske rubel, den japanske yen og den canadiske dollar

Planlægning og økonomiafdeling: dens funktioner og opgaver. Bestemmelser om plan- og økonomiafdelingen

Planlægnings- og økonomiske afdelinger (i det følgende benævnt PEO) er oprettet til effektiv organisering af organisationers og virksomheders økonomi. Selvom arbejdet i sådanne afdelinger ofte ikke er klart reguleret. Hvordan skal de organiseres, hvilken struktur skal de have og hvilke funktioner skal de udføre?

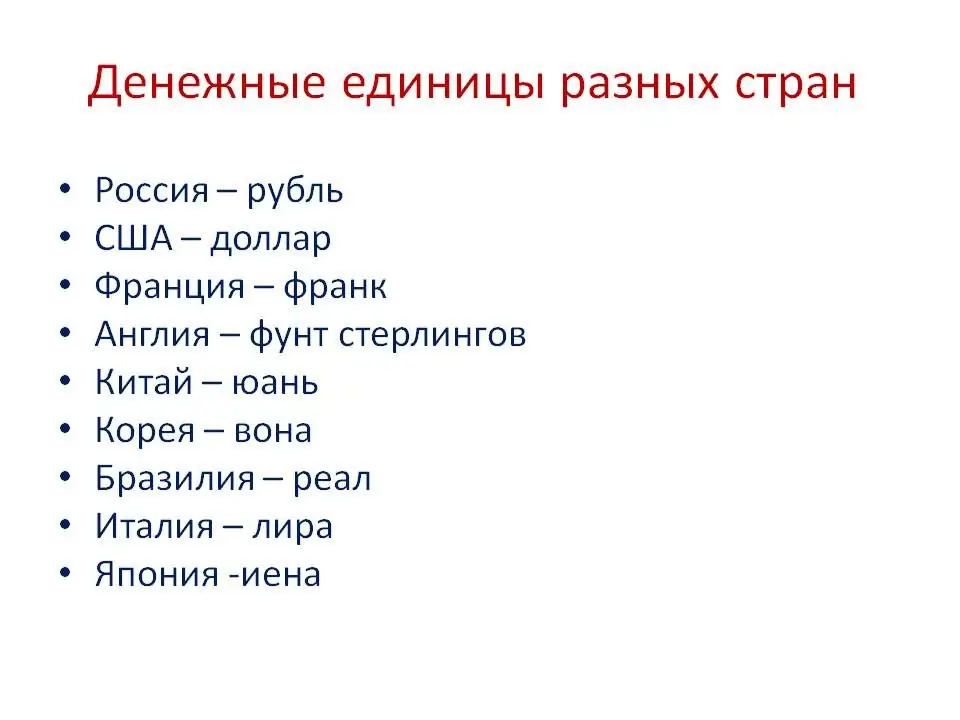

Monetær enhed – hvad er det? Definition af den monetære enhed og dens typer

Den monetære enhed tjener som et mål til at udtrykke værdien af varer, tjenesteydelser, arbejde. På den anden side har hver monetær enhed i forskellige lande sit eget mål for måling. Historisk set sætter hver stat sin egen pengeenhed

Flowmetoder til produktionsorganisation: parametre, karakteristika og standarder. Behovet for denne metode i produktionen

I dag er in-line produktion den mest progressive form for organisering af produktionssystemet. Optimal arbejdshastighed, minimal arbejdsintensitet og maksimal produktionskvalitet - dette er ikke en komplet liste over fordelene ved den overvejede metode

Utility-funktion og dens karakteristika

Forsyningsfunktionen viser, at med en stigning i antallet af varer på markedet, går dets værdifulde egenskaber tabt, og samfundet ønsker ikke længere at erhverve det, der er vidt udbredt