2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Lovgivningen i Den Russiske Føderation tillader borgere at ansøge om forskellige skattefradrag. De kan være forbundet med erhvervelse eller salg af ejendom, implementering af sociale beskyttelsesmekanismer, professionelle aktiviteter, uddannelse, medicinsk behandling, fødsel af børn. Hvad er de særlige kendetegn ved de skattefradrag, der mest efterspørges af russiske statsborgere?

Visninger

For hvad kan jeg få skattefradrag i overensstemmelse med lovgivningen i Rusland? Den Russiske Føderations skattelov giver følgende sæt af dem: standard, bet alt for børn, ejendom, social, professionel såvel som dem, der er beregnet på det faktum, at tab forbundet med cirkulation af værdipapirer. De første fire typer fradrag er de mest efterspurgte.

Metoder til at opnå

Hvordan beregnes og betales skattefradrag? Russisk lovgivning indeholder to relevante mekanismer. Efter det første beregnes og udbetales fradraget én gang årligt ved udløbet af skatteperioden på grundlag af allerede indbet alte indbetalinger til statskassen i form af personlig indkomstskat (af løn og andet).indkomst).

Den anden mekanisme antager, at en borger lovligt ikke må betale personlig indkomstskat til staten i en vis periode og af visse indkomstbeløb. Afhængigt af den specifikke type fradrag implementeres en eller anden ordning.

Hvem har ret til fradrag

Denne type skattepræferencer kan gives til borgere, der modtager indkomst, der beskattes med en sats på 13 %. Oftest er det, som vi bemærkede ovenfor, løn. Men den tilsvarende indkomst kan også genereres, fx efter salg af fast ejendom og andre typer ejendomme. Er det muligt at få skattefradrag med et forenklet system til beregning af gebyrer til statskassen? Nej, der er ingen sådanne mekanismer. Ligeledes kan retten til skattefradrag ikke udøves af personer i status af ikke-hjemmehørende.

Sådan behandles fradrag

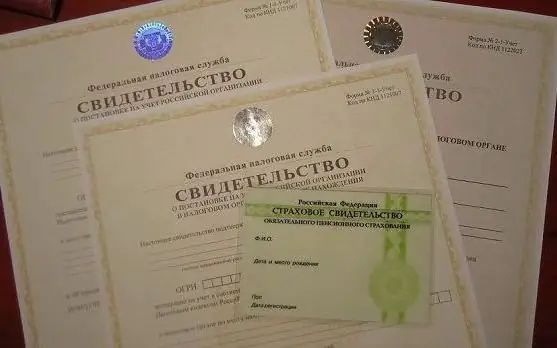

Hvor kan jeg få skattefradrag? Den tilsvarende præference for borgere er udstedt af den føderale skattetjeneste - i de territoriale opdelinger af regionerne og kommunerne i Rusland.

For at modtage en betaling, skal du kontakte den føderale skattetjeneste med en pakke med dokumenter, der leveres for hver type fradrag. Lad os overveje detaljerne ved de forskellige typer finansielle præferencer, der er tale om mere detaljeret.

Standardfradrag

For hvad kan jeg få skattefradrag i forbindelse med standardkategorien? Denne form for betaling sker til visse kategorier af personer. fradrag, åhde pågældende er faste. Afhængigt af grundlaget kan de beregnes på grundlag af for eksempel 3 tusind rubler. eller 500 rubler. knyttet til måneden. De angivne beløb danner således grundlag for beregning af fradraget - med en sats på 13 %. Det vil sige, at en person ikke betales 3 tusind rubler. og ikke 500 rubler, men 13% af det tilsvarende beløb - 390 rubler. eller RUB 75

Lovgivningen i Den Russiske Føderation giver mulighed for flere kategorier af borgere, der er berettiget til at modtage den pågældende type fradrag.

For det første er disse deltagere i likvideringen af ulykken på Tjernobyl-atomkraftværket, konsekvenserne af andre atomprøvesprængninger samt borgere, der blev handicappede, mens de deltog i fjendtligheder. I forhold til dem giver lovgivningen i Den Russiske Føderation mulighed for et skattefradrag baseret på beløbet på 3 tusind rubler.

For det andet er disse helte fra USSR og Rusland, borgere med handicap i gruppe 1 og 2 og handicappede siden barndommen, deltagere i fjendtligheder samt indbyggere i Tjernobyl evakueret efter ulykken på et atomkraftværk. Personer i denne kategori kan modtage standardfradrag baseret på beløbet på 500 rubler.

For det tredje kan personer, der ikke tilhører ovennævnte kategorier af borgere, regne med en skattepræference baseret på beløbet på 400 rubler. Men det er garanteret for dem, indtil deres årlige indkomst når 40 tusind rubler.

Hvor mange skattefradrag kan en person få, hvis han har flere grunde til det, og hvis vi taler om standardpræferencer? Kun én - den, der involverer den største udbetaling. Samtidig kan standardfradrag godt kombineres med andre typer.præferencer, f.eks. ejendom.

Fradrag for børn

Strengt taget hører denne type fradrag også til de standardiserede, men samtidig er den tilstrækkeligt isoleret fra den. Det kan især kombineres med et hvilket som helst af ovenstående. Skattefradrag af den pågældende art kan modtages af forældre eller adoptivforældre. Mængden af den tilsvarende præference er baseret på mængden af 1000 rubler. barn pr. måned.

Det pågældende skattefradrag kan betales, indtil barnet fylder 18 år, og hvis det går på fuldtidsuddannelse, så indtil det fylder 24 år. En anden begrænsning vedrørende de relevante betalinger er, at en persons indkomst ikke bør overstige 280 tusind rubler. i år. Hvis lønnen eller andre indtægtskilder er større, ydes fradraget ikke.

Den Russiske Føderations lovgivning giver også mulighed for betalinger baseret på beløbet på 2 tusind rubler. De gives, hvis barnet har et handicap eller bliver opdraget af en enlig forælder.

Retten til at modtage fradrag for børn kan lovligt delegeres af en forælder til en anden. Denne mekanisme er nyttig, hvis en af forældrene har et ustabilt job. For at udøve denne ret skal den, der nægter fradraget, udarbejde dokumenter, der bekræfter hensigten om at overdrage retten til den pågældende præference til en anden.

Nuancer af et standardfradrag

Hvis en person forventer et standard skattefradrag, hvornår kan jeg så få det? Først og fremmest bemærker vi, at direkte bistand til en borger i at udøve retten tilden passende præference skal gives af arbejdsgiveren, som har status som skatteagent. At beregne fradraget og sikre dets betaling, eller mere præcist, at tillade lovlig manglende betaling af personlig indkomstskat med det passende beløb, er virksomhedens ansvar.

For at begynde at modtage standard skattefradrag skal medarbejderen dog meddele arbejdsgiveren sit ønske om at bruge den tilsvarende præference. Dette kan ske gennem en skriftlig ansøgning i den foreskrevne form. Den skal også være ledsaget af dokumenter, der bekræfter medarbejderens ret til at modtage et standardfradrag.

Bemærk, at der er et alternativt scenario. Det indebærer at ansøge den føderale skattetjeneste ved udgangen af skatteåret. Men denne ordning er norm alt ikke særlig populær for den type fradrag, der overvejes, da den kræver, at medarbejderen bruger meget tid på at indsamle de nødvendige dokumenter og interagere med afdelingen.

Ejendomsfradrag

Hvad kan jeg få skattefradrag for ejendomstyper? Retten til at udstede dem opstår oftest fra borgerne ved gennemførelsen af visse ejendomstransaktioner: køb, salg eller konstruktion, samt i forbindelse med transaktioner med anden ejendom af høj værdi, såsom biler.

Med hensyn til fast ejendom kan det bemærkes, at der er to hovedkategorier af formuefradrag af denne type - dem, der vedrører udgifterne til erhvervelse af bolig, eller dem, der kan udstedes i forbindelse med den indkomst, en borger modtager fra salget af hansejendele. Mekanismerne, inden for hvilke en person kan nyde denne type præferencer, er forskellige. Og derfor betragtes hver type fradrag, på trods af dens klassificering som en generel kategori, norm alt inden for en separat ordning.

Ejendomsfradrag ved køb af bolig

Den første type ejendomsfradrag er forbundet med borgernes erhvervelse af boligejendomme. Det kan være en lejlighed, et værelse eller et hus. Købsmekanismen kan udtrykkes i form af en salgs- og købstransaktion, konstruktion af et objekt eller deltagelse i et aktieprojekt. Det vigtigste er, at borgeren afholder personlige udgifter.

Fra køb af en lejlighed kan en person returnere op til 260 tusind rubler. blandt de midler, der overføres til sælgeren af fast ejendom eller investeret i reparationer, det vil sige på grundlag af et beløb på op til 2 millioner rubler. Indtil 2014 kunne det tilsvarende fradrag kun udstedes for én lejlighed, efter - for et vilkårligt antal beboelsesejendomme. Hvis en borger købte fast ejendom gennem et realkreditlån, kan han også returnere op til 390 tusind rubler. fra størrelsen af rentebetalinger til banken, det vil sige på grundlag af et beløb på op til 3 millioner rubler. Bemærk, at for transaktioner foretaget før 2014 er det maksimale beløb for betalinger fra Federal Tax Service på renter overført på et realkreditlån ikke begrænset.

Metoder til fradrag ved køb af lejlighed

Hvor kan jeg få skattefradrag for at købe en lejlighed? Som i tilfælde af standardbetalinger kan du ansøge om den passende præference både gennem arbejdsgiveren og ved at kontakte den føderale skattetjeneste. På samme tid, i modsætning til scenariet med den tidligere type fradrag, er den anden metode meget populær blandt russere. Det er indehovedsagelig på grund af det faktum, at en person får et betydeligt beløb mellem hænderne, hvilket svarer til, at det ikke er let at indsamle, ved at bruge de månedlige "stigninger" i løn i form af lovlig manglende betaling af personlig indkomstskat.

Hvor du kan få skattefradrag ved køb af lejlighed, bestemmer borgeren selv ud fra personlige præferencer. Det kan bemærkes, at sættet af dokumenter til opnåelse af den tilsvarende præference i begge scenarier er omtrent det samme.

Hvad kan jeg få skattefradrag for, når jeg bygger hus? I dette tilfælde kan basisbeløbet for beregning af betalinger omfatte omkostninger til entreprenørers ydelser samt køb af byggematerialer. De tilsvarende omkostninger skal bekræftes af kvitteringer, checks og andre dokumenter, hvis juridiske kraft er anerkendt af inspektørerne fra Federal Tax Service.

Hvor mange skattefradrag kan du få, når du køber lejlighed? Så snart en borger opbruger det maksimale beløb for betalinger - 260 tusind til boligudgifter og 390 tusind til renter (hvis realkreditlånet udstedes), mister han derefter retten til at ansøge Federal Tax Service om den tilsvarende præference, uanset hvor mange ejendomsobjekter han efterfølgende erhverver.

Ejendomsfradrag for boligsalg

Hvad kan jeg få skattefradrag for, når jeg sælger en lejlighed? Mekanismen for deres design er som følger. Faktum er, at indkomst ved salg af bolig, ligesom løn, beskattes med en sats på 13 %. Der skal beregnes et passende gebyr, hvis en person har ejet ejendommen i mindre end 3 år. Men lovgiveren garanterede deltagerne i køb og salg af fast ejendom et fradrag på 1 million rubler. Dette beløb kanreducere boligudgifterne, fremgår af kontrakten mellem sælger og køber af lejligheden. Det vil sige, at hvis prisen på boliger under kontrakten er 1 million 200 tusind rubler, så vil grundlaget for beregning af personlig indkomstskat ved brug af den markerede type fradrag være 200 tusind rubler.

Det kan bemærkes, at begge former for ejendomsfradrag - forudsat at transaktionerne er foretaget i samme skatteperiode - er tilladt gensidigt at kompensere. For eksempel, hvis en person købte en lejlighed for 2 millioner rubler, skal staten returnere 260 tusind rubler til ham. Hvis han samme år solgte en anden ejendom for 1,5 millioner rubler, så hans gæld til Federal Tax Service på 13% af 500 tusind rubler. (resterende, når du bruger den anden type fradrag), nemlig 75 tusind rubler, kan han annullere ved at reducere statens forpligtelser. Det vil sige, at den føderale skattetjeneste i sidste ende skal betale borgeren 185 tusind rubler efter to transaktioner foretaget af ham.

Andre fradrag for salg af ejendom

Lovgivningen i Den Russiske Føderation tillader borgere at modtage ikke kun de ejendomsfradrag, der er forbundet med salg af boliger. Der er også en mere universel præference i mængden af 250 tusind rubler. Det kan anvendes på enhver type ejendom, såsom en bil. Hovedkriteriet for beregning af indkomstskat her svarer til driften med salg af lejlighed - der skal betales tilsvarende salær, hvis genstanden har været ejet i mindre end 3 år. Bemærk, at en borger kan forsøge at bevise over for Federal Tax Service, at han engang havde udgifter forbundet med erhvervelse af ejendom, som en mulighed - en bileller anden værdifuld ejendom. Kan dette lade sig gøre, så bruges de også som en slags fradrag. I dette tilfælde er den lovligt garanterede præference muligvis slet ikke inkluderet i beregningen eller kan bruges delvist.

Nu ved du, hvor du kan få skattefradrag for en lejlighed. Vi har studeret de mekanismer, inden for hvilke det kan implementeres, såvel som andre typer ejendomspræferencer. Lad os gå videre til følgende typer betalinger - sociale.

Specificitet af sociale fradrag

Hvilke skattefradrag kan opnås blandt dem, der er relateret til sociale? Lovgivningen i Den Russiske Føderation danner deres sorter, beregnet på grundlag af følgende typer udgifter:

- til velgørenhed;

- til uddannelse - både skatteyderen selv og hans børn;

- til behandling - borgeren selv, samt medlemmer af hans familie;

- for at deltage i ikke-statslige pensionsfondes programmer.

Princippet for beregning af fradraget er det samme som for de betalingstyper, der er beskrevet ovenfor: Federal Tax Service skal returnere 13 % af det tilsvarende grundlag.

Ved hensyn til velgørende udgifter kan fradraget beregnes på grundlag af hele deres beløb, dog højst 25 % af borgerens indkomst for skatteperioden.

Med hensyn til udgifterne til uddannelse, kan de beregnes på grundlag af et beløb på op til 120 tusind rubler. om året for deltagelse i skatteydernes uddannelsesprogrammer og op til 50 tusind rubler. om året for hvert barns uddannelse. Hvor kanfå et studieafgiftsfradrag? Den mest bekvemme mekanisme er at kontakte Federal Tax Service ved udgangen af skatteåret.

Med hensyn til omkostningerne ved behandling, skal det siges, at de er beregnet på grundlag af beløbet, hvis maksimale værdi svarer til indikatoren for betaling for uddannelse - 120 tusind rubler. Hvor kan jeg få skattefradrag for lægebehandling? Det er bedst at kontakte Federal Tax Service i året efter rapporteringsåret.

Erhvervsmæssige fradrag

Professionelle skattefradrag kan modtages af følgende kategorier af gebyrbetalere:

- iværksættere under den generelle skatteordning;

- borgere, der udfører arbejde og tjenester i henhold til kontraktkontrakter;

- notarer, advokater og andre professionelle i privat praksis.

Det kan bemærkes, at strukturen af erhvervsmæssige fradrag er ret kompleks. Det grundlæggende princip for at realisere borgernes rettigheder til disse præferencer er deres evne til at indsende dokumenter til Federal Tax Service, der bekræfter omkostningerne forbundet med en bestemt aktivitet.

Hvis de lykkes, kan de tilsvarende beløb bruges som fradrag - de reducerer indkomsten. Men selvom en person ikke indsender sådanne dokumenter til Federal Tax Service, kan afdelingen godkende ubekræftede udgifter for ham. Deres værdi afhænger af en persons professionelle specialisering og er cirka 30-40 % af indkomsten.

Anbefalede:

Hvor kan jeg finde ud af en lejligheds matrikulære værdi? Matrikelværdi af en lejlighed: hvad er det, og hvordan man finder ud af det

For ikke så længe siden i Rusland blev alle ejendomstransaktioner kun udført på basis af markeds- og lagerværdi. Regeringen besluttede at indføre et sådant begreb som matrikelværdien af en lejlighed. Markeds- og matrikelværdi er nu blevet til to hovedbegreber i vurderingen

Skattefradrag for individuelle iværksættere: hvordan får man, hvor man ansøger, hovedtyper, nødvendige dokumenter, regler for arkivering og betingelser for at opnå

Russisk lovgivning giver en reel mulighed for at opnå et skattefradrag for en individuel iværksætter. Men ofte kender iværksættere enten slet ikke til en sådan mulighed eller har ikke tilstrækkelig information om, hvordan den kan opnås. Kan en individuel iværksætter modtage et skattefradrag, hvilken slags fordele er fastsat i russisk lov, og hvad er betingelserne for deres registrering? Disse og andre spørgsmål vil blive diskuteret i artiklen

Maksim alt skattefradrag. Typer af skattefradrag og hvordan man får dem

Skattefradrag er en særlig statsbonus. Det tilbydes til nogle borgere i Den Russiske Føderation og kan være anderledes. Artiklen vil tale om, hvordan man udsteder et skattefradrag, samt hvad det maksimale beløb er. Hvad skal alle vide om den respektive operation? Hvilke vanskeligheder kan du møde?

Skal jeg ændre TIN, når jeg ændrer min opholdstilladelse: hvor skal jeg hen, dokumenter

Behøver jeg at ændre TIN, når jeg ændrer min opholdstilladelse? Dette spørgsmål bekymrer mange borgere. Ja, fast bopæl ændres sjældent. Men hvad skal man gøre, hvis dette skete? TIN er direkte relateret til skattemyndighederne. Det betyder, at hvis du bruger et ugyldigt nummer, kan du løbe ind i problemer. Så du er nødt til at studere dette spørgsmål grundigt. Måske behøver du ikke rigtig at håndtere det ekstra papirarbejde?

Hvor kan jeg få nye sundhedsforsikringer? Hvor får man en politik i Moskva og Moskva-regionen?

I dag vil en ny prøve af sygeforsikringspolicer blive præsenteret. Hvor kan man få dem? Hvad kræves der til dette? Det er ikke så svært at besvare de stillede spørgsmål. Især hvis du forbereder dig på forhånd til processen