2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Alle handlende, der spekulerer på de finansielle markeder, bruger en handelskonto i deres arbejde, hvor transaktioner finder sted. Under mæglervirksomhedernes vilkår har de marginudlån. Alle finansielle transaktioner foretaget af spekulanter foregår ved brug af gearing. Hvad er margin med enkle ord - udlån til handel? Dette, såvel som dets funktioner og brugsregler, vil blive diskuteret i artiklen.

Begrebet margin

I handel på finansielle markeder ydes lån med marginale betingelser af mæglerselskaber til alle kunder uden undtagelse. Dette giver spekulanter mulighed for at handle på mere favorable vilkår. Hvad er margin? Med enkle ord er dette en særlig type lån til handel på de finansielle markeder. Denne form for tilvejebringelse af yderligere midler giver kunderne mulighed for at bruge handelsaktiver med finansiel gearing. Det vil sige, at en erhvervsdrivende kan foretage transaktioner på mere gunstige vilkår med et overskud af sine egne indskudspenge.

Ved hjælp af gearing har spekulantenmulighed for i deres transaktioner at bruge yderligere midler fra mæglerselskabet. Den har sine egne parametre og betingelser for hver handelskonto, hvoraf den vigtigste er udstedelse af et lån med sikkerhed i den erhvervsdrivendes egne indskudsmidler på sin konto.

Leverage

Når en kunde tilmelder sig et mæglerfirma og opretter en konto for arbejde, kan han vælge den mest passende løsning for ham ("Standard", "Vip", "Mikro" og andre typer). Oftest afhænger det af det gratis beløb, som spekulanten er villig til at risikere, det vil sige af sit indskud.

Gearing er forholdet mellem det samlede beløb af midler på handelskontoen og mængden af partiet. Norm alt er disse betingelser specificeret i kontrakten, men der er mæglere, der giver kunderne mulighed for selv at vælge dem.

Typer af gearing:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 og mere.

Jo højere denne indikator er, jo flere muligheder har en erhvervsdrivende i spekulative operationer. Men det er også nødvendigt at være opmærksom på, at de finansielle risici er stigende. Derfor skal du, når du vælger en type handelskonto, tage i betragtning, at handel med en stor gearing i tilfælde af mislykket handel hurtigt vil føre spekulanten til Margin Call, det vil sige tabet af det meste af indskuddet.

essensen af marginhandel

På "Forex", såvel som i andre retningerhandel med finansielle markeder, er der ingen reelle salg. Når de siger, at handlende køber eller sælger aktiver, sker det faktisk ikke, da alle transaktioner kun er baseret på prognoseændringer i markedskurser. Handel tjener penge på antagelser, der kan bestemmes af mange værktøjer om prisændringer. Den erhvervsdrivendes indkomst består af spekulative transaktioner og beregnes ud fra forskellen mellem køb og salg af et aktiv.

Essensen af marginprincippet er bytteoperationer med handelsinstrumenter uden egentlige salg eller køb. Alle transaktioner foregår gennem voldgift. Overvej et eksempel for klarhedens skyld. Spekulanten vælger et handelsaktiv og afgiver en ordre om at købe. En anden erhvervsdrivende åbner en salgsposition på det samme instrument. Partivolumen skal være den samme. Efter et stykke tid er der en udveksling. Som et resultat opnår den ene spekulant en fortjeneste og den anden et tab. Indtjeningen for den første erhvervsdrivende vil afhænge af mængden af partiet og antallet af optjente point.

Marginudlån giver handlende mulighed for at øge indkomsten markant. Dette skyldes muligheden for at indstille store mængder, som opgøres i partier. Antag, at en handel med et helt parti vil være 10 cents pr. 1 point på en mikrokonto, i standardoptioner vil dette beløb stige 100 gange - op til $10 med partivolumener på 0, 1 - 1 cent eller $1 for standardtyper.

Funktioner ved marginhandel

Et lån detudstedt af mæglerselskaber, adskiller sig væsentligt med hensyn til sine betingelser fra alle andre lånemuligheder. Overvej dets funktioner:

- Kreditmidler udstedes kun til handel. De kan ikke bruges til andre formål.

- Yderligere beløb er kun til handel med den mægler, der har udstedt dem. I valutahandel, inklusive Forex, er det umuligt at bruge indskudsmidler til at arbejde med en anden mægler efter at have registreret en konto hos en forhandler.

- Marginkredit er altid meget mere end en erhvervsdrivendes egne midler, i modsætning til forbruger-, bank- og andre typer lån. Det vil sige, at det er flere gange mere end mængden af sikkerhed eller margen.

Marginudlånstilstanden øger den samlede mængde transaktioner markant. For eksempel på "Forex" er størrelsen af et helt standardparti 100 tusind USD. e. eller amerikanske dollars. Det er naturligvis ikke alle spekulanter, der har den nødvendige mængde penge til at foretage transaktioner. Selv gennemsnitlige markedsdeltagere har ikke råd til så store indlån med høje finansielle risici, som der ikke kan være nogen forsikring imod, kun deres minimering.

Marginudlån tillod selv små markedsdeltagere at deltage i handel gennem mæglerselskaber og tjene penge ved at bruge gearing. Som et resultat steg den samlede mængde transaktioner betydeligt.

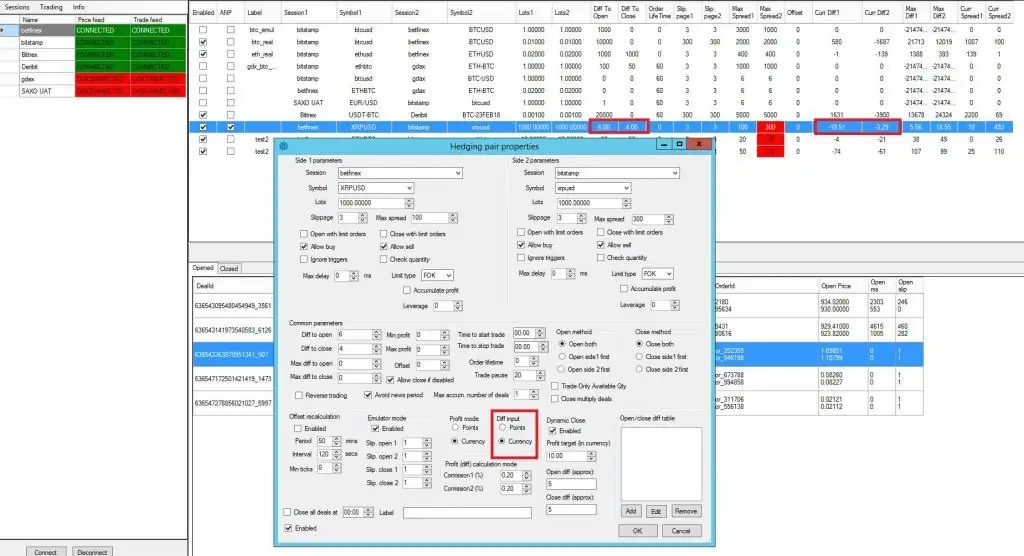

Hvordan beregner man margin?

I valutahandel er margin- eller marginparametre meget vigtige. Ved valg af handelskonto er det altid nødvendigt at tage højde for kredittens størrelsegearing og procent for Margin Call, det vil sige niveauet af resterende midler før mæglerselskabets tvungne lukning af transaktionen.

Afhængig af betingelserne for at opnå et marginlån, kan denne indikator være anderledes. Et eller andet sted er det 30%, mens andre mæglere har -0% eller mindre. Jo højere denne indikator, som også kaldes Stop Out, jo færre muligheder vil der være i handel, men hvis transaktionen lukkes med magt, vil tabet være meget lavere.

For eksempel har en erhvervsdrivendes handelskonto et indskud på $1.000. Med en forkert åbnet position, når markedet gik imod hans transaktion, vil den blive lukket ved et Stop Out på 30 procent, når spekulanten modtager et tab på 70%, det vil sige $ 700, og efter at Margin Call er udført, 300 $ forbliver på hans indskud. Hvis Stop Out på kontoens handelsbetingelser er sat til 10 %, vil tabet være 900 USD, og kun 100 USD vil være tilbage.

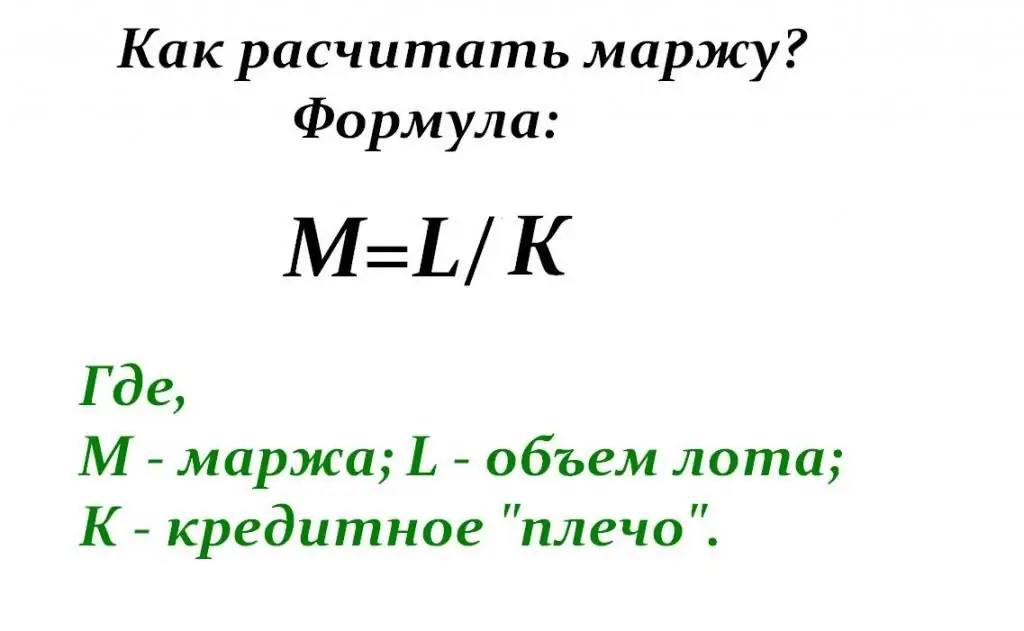

Formlen til beregning af marginen er som følger: marginen vil svare til volumen af partiet divideret med størrelsen af gearingen.

Variationsmargin

Hvad er det her? Enhver transaktion, uanset hvordan den blev afsluttet - med fortjeneste eller tab, vises i den erhvervsdrivendes statistik i hans handelsterminal. Forskellen mellem disse indikatorer kaldes variationsmarginen. Hvert mæglerfirma sætter en grænse, det vil sige minimumsværdien for en spekulants indskudsmidler. Hvis niveauet af variationsmargin i handel falder under disse parametre, så vil mæglerens klientbetragtes som konkurs, og hans midler fra indlånskontoen afskrives.

For at eliminere mulige økonomiske tab sætter mæglerorganisationer særlige niveauer på kunders handelskonti, når de når frem til hvilket Margin Call vil følge. I handelsterminalerne vises en advarsel fra mægleren om, at indbetalingen når minimumssaldogrænsen. I dette tilfælde har den erhvervsdrivende kun én mulighed - at genopbygge sin handelskonto, ellers vil den blive tvunget til at lukke med et tab. Marginudlån giver mulighed for et interval på dette niveau inden for 20-30 % af pantsætningen af midler.

Hvis klienten ikke genopfylder sin konto, vil hans saldo falde, og i dette tilfælde vil alle positioner, hvis der er flere af dem, blive lukket af Stop Out, uanset den handlendes ønske. Med andre ord, når saldoen på handelskontoen falder og saldoen på marginen er 20-30%, udsteder mægleren en advarsel - et tilbud (Margin Call) til kunden. Og så, når tabene når store værdier, og kun 10-20 % vil forblive i pantet, men depositummet ikke bliver genopfyldt, lukker han transaktionen - Stop Out med magt.

Stop Out-eksempel

Hvordan er tvungen lukning af positioner? I praksis ser det sådan ud:

- Lad os sige, at en spekulant har en handelskonto fra kategorien "Standard".

- Hans indbetaling er $5.000.

- Han valgte valutaparret euro/dollar som et handelsaktiv.

- Gearing er 1:200.

- Længdevolumenstandard for "Forex" - 100.000 amerikanske dollars, det vil sige, at størrelsen af indbetalingen er 5.000 dollars, ganget med en gearing på 200.

- Indbetalingsbeløbet i dette eksempel vil være 10 %, dvs. $500.

- Han åbnede kun én handel, men han forudsagde forkert ændringen i markedskurserne, og det begyndte at give ham tab.

- I første omgang modtog han en advarsel i terminalen - Margin Call, men foretog sig ingen handling og genopfyldte ikke sit depositum.

- Aftalen blev lukket af Stop Out med niveauet på 20 % indstillet i henhold til kontoens handelsbetingelser. Den erhvervsdrivende tabte $4.900 på handlen. Kun $100 tilbage på indbetalingen.

Dette eksempel viser, hvor farligt det er at bruge en stor mængde gearing, og konsekvenserne for handelsindskuddet. Ved handel er det altid nødvendigt at overvåge størrelsen af marginen og åbne positioner med små partistørrelser. Jo højere marginmidler, jo højere er de finansielle risici.

I nogle mæglervirksomheder kan du uafhængigt deaktivere tjenesten til at levere marginhandel. I dette tilfælde vil finansielle risici ved marginudlånsrenter være maksimale og beløbe sig til 100 %, og gearing vil simpelthen ikke være tilgængelig.

Marginkontrakt

Alle handelsbetingelser for konti leveret af mæglerorganisationer er specificeret i kontrakter. Tidligere kiggede klienten dem igennem, stifter bekendtskab med alle punkterne og tegner først derefter.

Online, når den erhvervsdrivende ikke har mulighed for at besøge kontoretmæglerselskab, giver han sit samtykke til kontrakten automatisk ved registrering af en handelskonto. Selvfølgelig er der også organisationer, der sender dokumentation gennem en kurer eller russisk post. Formen for aftalen om marginlån bestemmes af handelsbetingelserne, som præciserer alle krav og regler.

Korte og lange positioner

Hver spekulativ handel har to faser: åbning og lukning af en position. For at enhver handel skal anses for afsluttet, kræves en fuld cyklus af transaktionen. Det vil sige, at en kort position nødvendigvis skal overlappe med en lang, og så vil den blive lukket.

Typer af spekulative operationer:

- Handel på kursernes opadgående bevægelse - åbning af lange positioner. Sådanne transaktioner i handel på finansielle markeder betegnes som lange eller køb.

- Handel på kursernes faldende bevægelse - korte positioner, det vil sige salg, eller Short.

På grund af marginudlånsordningen er handel på de finansielle markeder blevet meget populær ikke kun blandt store deltagere, såsom centralbanker, kommercielle, forsikringsfonde, organisationer, virksomheder og virksomheder, men også blandt private handlende, der ikke gør det. har store versaler.

Små spekulanter kan tjene på at handle med relativt små beløb, og i de fleste tilfælde vil kun 1 til 3 % af den samlede handelsværdi være nok. Som et resultat, ved hjælp af marginhandel, øges det samlede volumen af positioner betydeligt, og børser øger volatiliteten og likviditeten.handel med aktiver, hvilket resulterer i en betydelig stigning i pengestrømmen.

Alle positioner åbnet i Long (lang) er kendetegnet ved betingelserne for opadgående bevægelse af markedet. Og kort (Kort) - for faldende. Handler til køb og salg kan åbnes med forskellige varigheder. Der er tre typer af dem:

- Kortvarige stillinger fra et par minutter til 1 dag.

- Midtidstilbud - fra et par timer til en uge.

- Langsigtede stillinger - kan vare flere måneder eller endda år.

Med undtagelse af tidsperioden afhænger den erhvervsdrivendes indtjening af det valgte handelsaktiv. De har alle deres egne karakteristika og egenskaber, og jo større deres likviditet, volatilitet, udbud og efterspørgsel er, desto højere er rentabiliteten for spekulanten.

Fordele og ulemper ved marginhandel

Jo mere gearing en erhvervsdrivendes handelskonto har, jo mere stiger de økonomiske risici ved en handel. Marginudlån giver spekulanten følgende fordele:

- Mulighed for at åbne en stilling med en lille egenkapital.

- På grund af gearing har en erhvervsdrivende fordele på markedet og kan udføre spekulative manipulationer i handel ved hjælp af en bred vifte af handelsstrategier.

- Kreditmargin er tilvejebragt i en meget større mængde tilgængelig sikkerhed og øger muligheden for at indbetale midler med tiere og hundredvis af gange.

Til negativøjeblikke omfatter følgende karakteristika:

- Marginhandel, hvilket øger markedets likviditet, øger prisudsvingene på aktivkurser. Som følge heraf er det meget sværere for handlende nøjagtigt at forudsige prisændringer, og de begår fejl, når de åbner positioner, der fører til tab.

- Gearingen, der bruges i margin-udlån, øger i høj grad hastigheden til at generere indtægter, men på samme tid, hvis muligheden er ugunstig, har det stor indflydelse på tab. Det vil sige, med den kan du både tjene meget hurtigt og miste dine indskudsmidler.

Professionelle råder begyndere til at være meget forsigtige med at vælge betingelserne for en handelskonto, bruge den optimale gearingsmulighed i handel og være opmærksom på aktivernes egenskaber. Det skal huskes, at volatilitet ikke kun kan være en handelsmands ven og give ham mulighed for at tjene hurtigt, men også en fjende, der fører til øjeblikkelige og betydelige tab.

Gratis margin

I enhver handelsterminal kan du se sådan en parameter som fri margin. Hvad er det? Fri margin er midler, der ikke er involveret i handel og sikkerhed. Det vil sige, at det er forskellen mellem det samlede beløb på indskudssaldoen og kreditmarginen. Det beregnes kun i åbne positioner i løbet af ordrens gyldighed, men så snart spekulanten lukker den, frigives al sikkerhed, og det samlede beløb for indbetalingen er angivet i terminalen.

Gratis margin hjælper dig med at bestemme, hvilke muligheder der er tilgængelige, mens du handlerden erhvervsdrivende, hvor mange og i hvilke mængder af partiet han stadig kan åbne transaktioner på det aktuelle tidspunkt.

Konklusion

Marginudlån åbner store muligheder for at tjene penge på det finansielle marked for mellemstore og små markedsdeltagere såvel som private handlende. Professionelle råder begyndere til at være særligt opmærksomme på handelsbetingelser og gearing, når de vælger typen af indlånskonto.

Anbefalede:

Lysestagemønstre i handel: beskrivelse, funktioner og anbefalinger

Besluttet at studere teknisk analyse eller handle på "Forex"? Denne artikel vil fortælle dig, hvad stearinlysmønstre er, hvad de er til, hvad de er, og hvor du skal starte

Faldgruber ved et realkreditlån: nuancerne ved et realkreditlån, risiciene, forviklingerne ved at indgå en aftale, råd og anbefalinger fra advokater

Realkredit som et langsigtet lån til fast ejendom hvert år bliver mere tilgængeligt for den arbejdende befolkning i vores land. Ved hjælp af forskellige sociale programmer støtter staten unge familier i forhold til at forbedre deres egen husholdning. Der er betingelser, der giver dig mulighed for at tage et realkreditlån på de mest fordelagtige vilkår. Men der er faldgruber i aftaler om realkreditlån, som er nyttige at kende til, inden du kontakter en bank

Råvarebørser: typer og funktioner. Handel på råvarebørsen

Vi har hver især hørt begrebet "børs" mere end én gang, måske kender nogen endda definitionen, men der er også råvarebørser i økonomien. Desuden er de ikke mindre almindelige, og måske flere end lager. Lad os sammen finde ud af, hvad det er

Merchandiser - hvem er det? En person, der ved alt om korrekt handel

Dette erhverv kom til Rusland for ikke så længe siden, for lidt over ti år siden. Stimulering, salgsplanlægning - sådan er "merchandising" oversat fra engelsk. Definitionen af dette begreb kan henholdsvis afsløres som planlægning af den korrekte promovering af varer i den rigtige mængde og på det rigtige tidspunkt til den rigtige pris. Dette er essensen af denne trend

CCI-indikator: hvad er det, og hvordan bruger man det? Kombination af CCI og MACD indikatorer ved handel på Forex markedet

CTI, eller råvarekanalindekset, blev udviklet af Donald Lambert, en teknisk analytiker, som oprindeligt publicerede en artikel om det i Commodities (nu Futures) i 1980. På trods af sit navn kan CCI bruges på ethvert marked. Og ikke kun for varer. Indikatoren blev oprindeligt designet til at opdage langsigtede trendændringer, men er blevet tilpasset af handlende til brug på tidsrammer