2024 Forfatter: Howard Calhoun | [email protected]. Sidst ændret: 2023-12-17 10:22

Ved ordre nr. ММВ - 7/11/450, den 14. oktober 2015, godkendte Federal Tax Service i Rusland rapporteringsformularen: beregning af personlig indkomstskat i form 6personlig indkomstskat, som blev beregnet og tilbageholdt fra enkeltpersoner i rapporteringsperioden. Erklæringen i henhold til den godkendte formular skal udfyldes og indsendes til IFTS for alle skatteagenter (virksomheder, organisationer, virksomheder og individuelle iværksættere).

Rapport på formular 6-NDFL: leveringsbestemmelser, struktur

6NDFL-rapporten indsendes til skattekontoret hvert kvartal. Fristen for indsendelse er den sidste dag i måneden efter indberetningsmåneden. Hvis denne dato falder på en helligdag, lørdag eller søndag, er den gyldige dato for indsendelse af rapporten den næste hverdag efter weekenden eller helligdagen.

I 2017 skal opgørelsen af indberetningen indsendes til skattemyndigheden senest:

- 3. april 2017 (årlig beregning for 2016),

- 2. maj 2017 (kvartalsrapport for tre måneder af 2017),

- 31. juli 2017 (halvårsrapport 2017),

- 31. oktober 2017 (Nine Months Report 2017).

Rapport for 2017 skal indsendes senest den 2. april 2018år.

Overtrædelse af rapporteringsfrister fører til sanktioner fra skattemyndighederne. Skatteagenten straffes med en bøde på tusind rubler for hver forfalden måned, selv om forsinkelsen kun var en dag.

Der er givet bøder for forkert registrering og fejl i beregningen af 6 personlig indkomstskat. For unøjagtigheder opdaget af skattemyndighederne skal du betale en bøde på fem hundrede rubler.

Denne rapport giver ikke oplysninger om en bestemt person, men generelt om den påløbne og overførte indkomstskat for alle personer, der har modtaget indkomst i organisationen.

Beregningen af påløbne og tilbageholdte beløb i 6NDFL-rapporten har følgende sammensætning:

- grundlæggende oplysninger om tilbageholdelsesagenten: titelside

- Estimat i alt: Sektion 1

- detaljer: afsnit 2

Det er vigtigt at kende reglerne for dannelsen af sektion 1, hvordan man udfylder sektion 2 i de 6 personlige indkomstskatterapporter, titel.

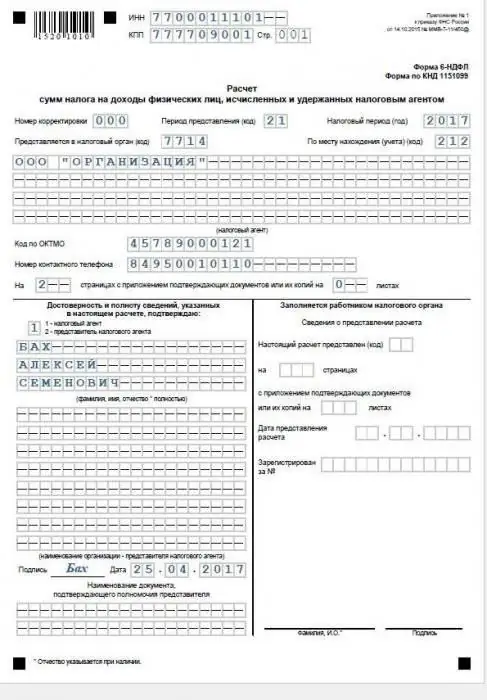

6NDFL-rapport: title

På den første (titel)side er angivet:

- registreringsdata for skatteagenten (navn med afkodning, OKTMO-kode, TIN, KPP, kontakttelefonnummer);

- oplysninger om den indsendte rapport (navn på formularen, KND-kode, leveringskode og år for skatteperioden);

- data om skattemyndigheden (IFTS-kode).

Titelsiden er certificeret af lederen eller dennes repræsentant.

Et eksempel på udfyldning af ark nr. 1 (titel) er givet nedenfor.

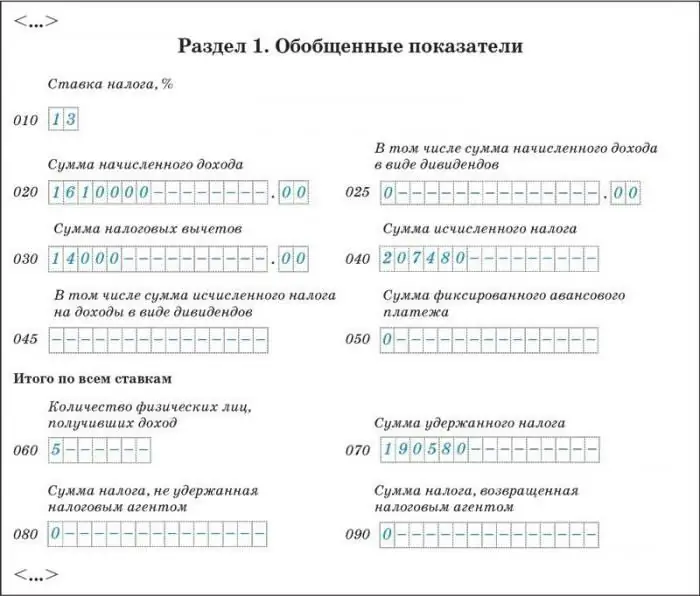

Form 6 personlig indkomstskat: totaler

Generelle indikatorer for beregning og tilbageholdelse af personlig indkomstskat i rapporteringsperioden er angivet i det første afsnit.

Afsnit 1 er foreskrevet for hver sats, som indkomstskat blev beregnet til. Typisk anvender virksomheden en sats på 13 procent.

Separat, for hver sats, viser det første afsnit data for rapporteringskvartalet, beregnet på periodiseringsbasis for hele skatteperioden:

- samlet beløb for beregnet indkomst (sammen med udbytte) og separat udbyttebeløb;

- anvendte skattefradrag (samlet beløb);

- beløbet for beregnet, tilbageholdt, ikke tilbageholdt, returneret indkomstskat af arbejdsgiveren;

- antal ansatte (enkeltpersoner, der modtog skattepligtig indkomst).

Bemærk: Som regel er den beregnede indkomstskat ikke lig med det tilbageholdte beløb. Den faktiske tilbageholdelse af indkomstskat foretages ved betalingen af den endelige månedlige afregning og sker ofte i måneden for den næste rapporteringsperiode.

En prøve af udfyldning af afsnit 1 i rapport 6 af den personlige indkomstskat er givet nedenfor.

Værdierne af indikatorerne i det første afsnit afhænger af, hvordan man udfylder sektion 2 i sektion 6 i den personlige indkomstskat.

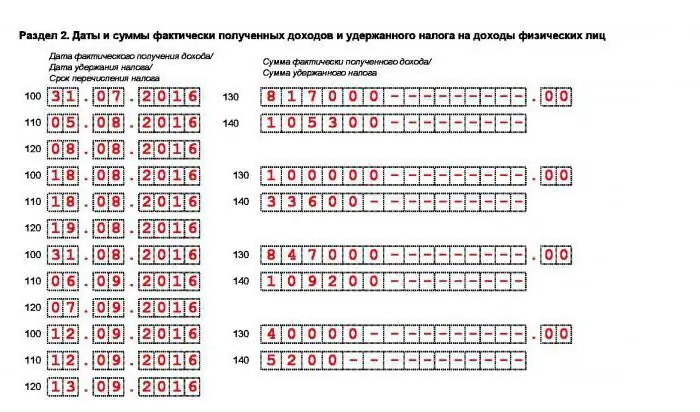

Anden sektion 6 personlig indkomstskat: grundlæggende oplysninger

2 afsnit 6 personlig indkomstskat - informationstabel. Det angiver i kronologisk rækkefølge:

- alle indkomstperiodiseringstransaktioner, der blev bet alt i rapporteringsperioden (i kvartalet) med den obligatoriske angivelse af optjeningsdatoen;

- beløbet tilbageholdt indkomstskatfra hver udbet alt indkomst, med angivelse af datoen for fradraget;

- faktisk dato for overførsel af indkomstskat til IFTS.

Oplysninger om hver indkomst modtaget i anden del af formularen er angivet i blokke:

- dato og beløb for indkomst faktisk modtaget af ansatte - gr. 100 og gr. 130 hhv.

- dato og beløb for tilbageholdt skat (fra det beløb, der er angivet i kolonne 130) - gr. 110 og gr. 140 hhv.

- frist for overførsel af indkomstskat til budgettet (for denne type indkomst) - gr. 120,

Dernæst gentages spærringen lige så mange gange, som der var tilbageholdelse af indkomstskat.

2 sektion 6 i personlig indkomstskat (prøveudfyldning af regnskab) er præsenteret nedenfor.

Grundlæggende regler for udfyldelse af anden sektion af 6NDFL

Nogle generelle tips til, hvordan du udfylder sektion 2 i de 6 personlige indkomstskatteangivelser, er givet nedenfor.

Kontante belønninger udbet alt i rapporteringskvartalet, men ikke underlagt indkomstskat, vises ikke i rapporten.

I form af 6NDFL indtastes indkomstbeløbet før skat, dvs. det reduceres ikke med indkomstskatbeløbet.

Oplysningerne i det andet afsnit af formularen stemmer ikke overens med oplysningerne i det første afsnit. Da det første afsnit giver de voksende resultater for hele skatteperioden, inklusive rapporteringskvartalet, og det andet - kun dataene for rapporteringskvartalet.

Hvis indkomster samme dag blev modtaget med forskellige frister for betaling af personlig indkomstskat til budgettetpersoner, så er de i formen angivet i forskellige linjer.

Linje 120 angiver tidsfristerne for overførsel af indkomstskat, som er fastsat af den russiske føderations skattelov. Overføres afgiften inden fristens udløb, i gr. 120 afspejler ikke den faktiske betalingsdato, men den maksim alt tilladte NC.

Især skal du være forsigtig i en situation, hvor betalingen af indkomst og overførsel af skat faktisk blev foretaget på den sidste dag i kvartalet. Datoen for betaling af skat til budgettet skal angives i overensstemmelse med skatteloven, og dette vil allerede være datoen for den næste rapporteringsperiode. Derfor bør transaktionen registreres i det næste kvartal.

Hvis indkomsten hos virksomheden kun er udbet alt i et kvartal eller én gang årligt, indsendes indberetningen for det kvartal, hvori indkomsten er udbet alt, og uden fejl i de efterfølgende kvartaler af indeværende år.

Og i en sådan situation, hvordan udfylder man sektion 2 i formular 6 i den personlige indkomstskat - indkomsten blev først bet alt i andet kvartal? For første kvartal kan rapporten ikke indsendes (da den er med nul indikatorer), skal rapporten for andet, tredje og fjerde kvartal indsendes. I dette tilfælde udfyldes kun det første afsnit i rapporten for tredje og fjerde kvartal.

Sådan udfylder du 6 personlig indkomstskat: linje 100-120

Oplysninger på linje 100-120 afhænger af opkrævningstypen.

En tabel, der giver dig mulighed for at bestemme, hvordan du korrekt udfylder sektion 2 i sektion 6 i personlig indkomstskat, er angivet nedenfor.

| Indkomsttype |

Faktum om dato. udbetaling indkomst p. 100 |

Dato afholdt. indkomstskat p. 110 |

Deadline for betaling af kildeskat til budget p. 120 |

| Løn, bonusser og bonusser |

Sidste. dag i måneden iht. løn |

Payday |

Næste dag efter dag enum. eller udbetaling på lønningslisten |

|

Ferie, betaling ark arbejdsløse. |

Holiday Pay Day og lønsedler er nemme abilities |

Vacation Pay Day, og lønsedler handicap |

Sidste. dag i måneden udbetaling ferie og ark arbejdsløse. |

|

Endelig afregning når du forlader medarbejder |

Afskedigelsesdag |

Slutdato for betaling beregning ved afskedigelse. |

Næste dag for glad udbetaling endelig afregning |

|

Indkomst i naturalier. shape |

indkomstoverførselsdag i naturalier. formular |

Luk betalingsdag anden indkomst |

Næste dag for glad udbetaling indkomst |

| Days over limit | Sidste. dag i måneden, til katten. forhåndsrapport udstedt |

Nærmeste. betalingsdag anden indkomst |

Næste dag for glad udbetaling indkomst |

|

Materiel fordel ved økonomi på % |

Sidste kalender. dag i den måned, hvor kontrakten er gyldig |

Næste udgivelsesdato anden indkomst |

Næste dag for eftermiddag indkomstfordeling |

| Eks. ikke-lønindkomst | Dag modtaget indkomst, belønning. | Dag modtaget indkomst, belønning. |

Dagen efter indkomstindtjening, belønning. |

|

Belønning. af serviceaftale entreprenør |

Optællingsdag til personlig konto eller kontant forskud rewards entreprenør |

Dag for overførsel eller kontant forskud belønning. |

Ved siden af udbetaling belønningsdag |

Samling af andet afsnit af 6NDFL: data til rapporten

Hvordan udfylder man sektion 2 6 personlig indkomstskat? Beregningen er præsenteret i henhold til de indledende data fra Lampochka LLC.

I fjerde kvartal. I 2016 modtog 14 personer indkomst hos virksomheden:

- tolv personer, der arbejder under arbejdskontrakter;

- en grundlægger af LLC (ikke ansat i Lampochka LLC);

- én designer, der arbejder i en LLC under en civilretlig kontrakt om levering af tjenester.

Virksomheden beskæftiger folk, der har ret tilstandardindkomstskattefradrag.

To ansatte modtog standardbørnetilskud i løbet af 2016:

- Petrovoi N. I. - inden for 10 måneder fra begyndelsen af året for 1 barn 1400 rubler x 10 måneder=14.000 rubler

- Morozov E. N. - inden for 3 måneder fra begyndelsen af året for tre børn - ((1400 x 2) + 3000) x 3 måneder.=17.400 rubler

- En medarbejder i 2016 fik et standardfradrag som handicappet: Sidorov A. V. - i 12 måneder fra årets begyndelse udgjorde fradraget 500 x 12 måneder.=6000 rubler.

For nemt at udfylde sektion 2 i beregningen af 6 personlig indkomstskat for fjerde kvartal. 2016, vil vi bruge følgende hjælpetabel. Det afspejler beløbene for betalinger, skattefradrag, påløbne og bet alte skat i 4. kvartal.

|

Dato issues indkomst |

Dato faktisk få (afgifter) indkomst |

Dato hold NDFL |

Fornyet dato nummer NDFL |

Sidste deadline day list NDFL |

Se modtaget belønning. (indkomst) i rubler |

Beløb indkomst i rubler |

Beløb skat deductions i rubler |

Retained NDFL i rubler |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Løn for september (slut. beregning) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, hvor 150000 har allerede bet alt forud for 1 halvdel af september |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Forskudsbetaling for 1 polo- blame oktober |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Benefit efter tid arbejdsløs |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Belønning. under kontrakt prov. tjenester |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Løn gebyr for anden halvleg. oktober |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Ferie | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Tjen. gebyr for den første halvdel november |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Løn for den anden halvdel november |

320000 | 500 |

((320000+150000) -500)x13 %= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Løn for den første køn. december |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | udbytte | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Gaver i non kontant formular |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| TOTAL | 1528879, 39 | 32300 | 194560 | |||||

Tabellen viser nytårsgaver givet til syv ansatte.

I 2016 modtog disse medarbejdere ikkeøkonomisk bistand og andre gaver.

Et eksempel på udfyldelse af anden sektion af 6NDFL

I henhold til oplysningerne angivet i tabellen ovenfor, skal du overveje, hvordan du udfylder afsnit 2 6 i personlig indkomstskat:

Første blok:

- p. 100 - 2016-09-30 linje 130 - 300000;

- p. 110 - 2016-11-10 s.140 - 58253;

- p. 120 - 12.10.2016.

Anden blok:

- p. 100 - 20.10.2016 s.130 - 24451.23;

- p. 110 - 2016-10-20 s.140 - 3183;

- p. 120 - 31.10.2016.

Tredje blok:

- p. 100 - 25.10.2016 linje 130 - 40000;

- p. 110 - 25.10.2016 s.140 - 5200;

- p. 120 - 31.10.2016.

Fjerde blok:

- p. 100 - 25.10.2016 linje 130 - 40000;

- p. 110 - 25.10.2016 s.140 - 5200;

- p. 120 - 31.10.2016.

Femte blok:

- p. 100 - 31.10.2016 linje 130 - 317000;

- p. 110 - 11.11.2016 s.140 - 60463;

- p. 120 - 2016-11-14.

Sjette blok:

- p. 100 - 2016-11-11 s.130 - 37428.16;

- p. 110 - 2016-11-11 s.140 - 4866;

- p. 120 - 2016-11-30.

Syvende blok:

- p. 100 - 2016-11-30 linje 130 - 32000;

- p. 110 - 09.12.2016 s.140 - 6103;

- p. 120 - 12.12.2016.

ottende blok:

- p. 100 - 26.12.2016 linje 130 - 5000;

- p. 110 - 26.12.2016 s.140 - 650;

- p. 120 - 27.12.2016.

Niende blok:

- p. 100 - 27.12.2016 s. 130 -35.000;

- p. 110 - 27.12.2016 s.140 - 910;

- p. 120 - 28.12.2016.

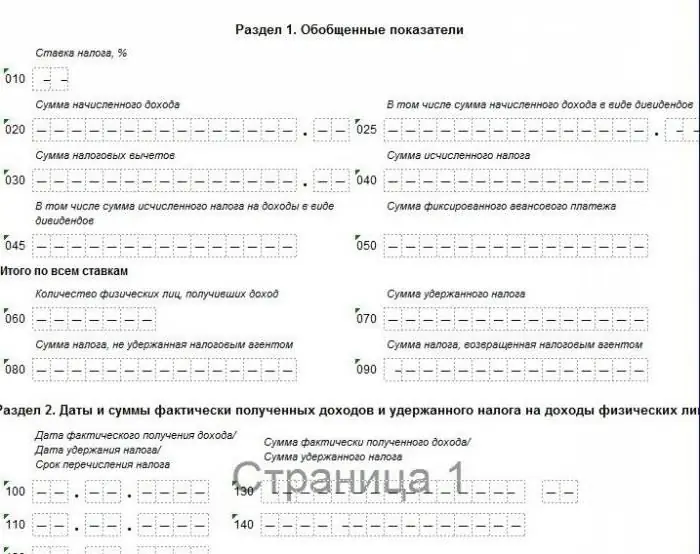

2 afsnit 6 i personlig indkomstskat: formular, eksempel på udfyldelse af en nulrapport

6NDFL-rapporten skal leveres af skatteagenter: virksomheder (organisationer) og individuelle iværksættere, der betaler vederlag for arbejde til enkeltpersoner. Hvis en individuel iværksætter eller en virksomhed i løbet af kalenderåret ikke optjente eller bet alte indkomst til ansatte og ikke udførte finansielle aktiviteter, kan nulberegningen af 6NDFL-formularen ikke indsendes til IFTS.

Men hvis en organisation eller individuel iværksætter giver en nulberegning, så er den føderale skattetjeneste forpligtet til at acceptere det.

Inspektører af IFTS ved ikke, at organisationen eller den enkelte iværksætter i rapporteringsperioden ikke udførte finansielle aktiviteter og ikke var skatteagenter, og de afventer beregning i form af 6NDFL. Hvis rapporten ikke indsendes inden for to uger efter fristen for indsendelse, har Federal Tax Service ret til at spærre bankkontoen og pålægge den enkelte iværksætter eller organisation, der ikke har indsendt rapporten, sanktioner.

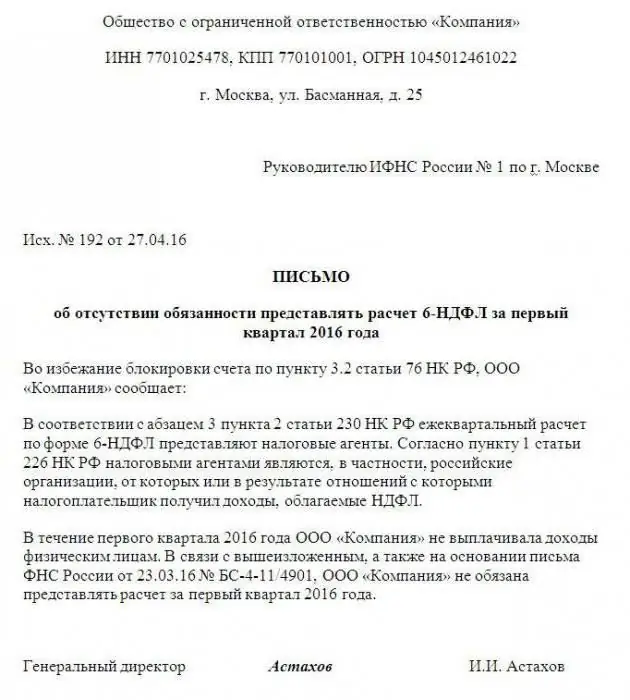

For at undgå problemer med IFTS har en revisor ret til at indsende en 6NDFL-erklæring (med tomme værdier) eller skrive et informationsbrev til IFTS.

Et eksempel på en rapport, der er forberedt til levering med nul indikatorer, er vist nedenfor.

Et prøvebrev til IFTS om nulrapporten kan ses nedenfor.

Udfyldning af 6 personlig indkomstskat: en handlingsalgoritme

For at lette arbejdet med at udfylde anden del af beregningen af 6NDFL, har du brug for:

- Afhentalle betalingsordrer til betaling af personlig indkomstskat i rapporteringskvartalet.

- Indsaml alle betalingsordrer til overførsel af indkomst til ansatte og kontantordrer til udstedelse af indkomst fra kassedisken, arranger dem i kronologisk rækkefølge.

- Opret en hjælpetabel i henhold til eksemplet beskrevet ovenfor

- Fyld oplysninger for hver indkomsttype i tabellen i henhold til oplysningerne i afsnittet: "Sådan udfylder du 6NDFL: linjer 100-120".

- Fra den udfyldte hjælpetabel, tag oplysninger til sektion 2 i beregningen af 6 personlig indkomstskat.

Bemærk:

- Linje 110 angiver den dag, hvor medarbejderens indkomst faktisk blev udbet alt (også selvom lønnen eller anden indkomst blev udbet alt senere end den dato, der er fastsat af skatteloven).

- Personlig indkomstskat tilbageholdes ikke ved betaling af forskud.

- I linje 120 indtastes fristen for overførsel af skat til budgettet efter indkomsttype og ikke den faktiske dato for indkomstskatteoverførsel (selvom skatten overføres senere end den dato, der er fastsat af skatteloven).

- I linje 140 indtastes beløbet for den beregnede indkomstskat af den bet alte indkomst (hvis indkomstskatten ikke overføres fuldt ud eller slet ikke overføres, så er den skat, der skulle have været overført, stadig indtastet).

Anden sektion 6 personlig indkomstskat. Situation: Umuligt at tilbageholde skat

Hvordan udfylder man sektion 2 af 6 personlig indkomstskat, når det ikke er muligt at tilbageholde indkomstskat fra en medarbejder?

En person har modtaget naturalier (f.eks. en gave), men har ingen yderligere kontantbetalinger.

Uder er ingen mulighed for arbejdsgiveren at tilbageholde og overføre indkomstskatten fra naturalieindkomsten til budgettet.

Sådan udfyldes sektion 2 af 6 personlig indkomstskat i denne situation er angivet nedenfor:

- s.100 - dag for udstedelse af naturalier;

- s.110 - 0;

- s.120 - 0;

- s.130 - indkomst i naturalier (beløb);

- s.140 - 0.

Størrelsen af den indkomst, der ikke er tilbageholdt, er angivet i det første afsnit af erklæringen på side 080.

Konklusion

Erklæring 6 personlig indkomstskat - ny rapport for revisorer. Når du udfylder det, opstår der et stort antal spørgsmål, ikke alle nuancer er overvejet og afspejlet i anbefalingerne fra skattemyndighederne. Forklaringer og afklaringer om kontroversielle spørgsmål gives regelmæssigt i officielle breve fra Den Russiske Føderations føderale skattetjeneste. I 2017 er der ingen ændringer i indberetningsskemaet og reglerne for udfyldelse. Denne artikel afspejler, hvordan man udfylder sektion 2 i sektion 6 i personlig indkomstskat i de mest almindelige situationer, ovenstående algoritme til kompilering af anden sektion af beregningen er anvendt med succes i praksis.

Held og lykke med din indsendelse!

Anbefalede:

Sådan åbner du et taxa-depot: trin-for-trin instruktioner, anbefalinger, dokumenter

I øjeblikket er transport af passagerer på by- og forstadsruter med taxa et meget rentabelt område. Men for at dette virkelig skal være rentabelt og ikke bringe ejeren i gæld, er det nødvendigt at omhyggeligt planlægge alt på forhånd. Af denne grund spekulerer mange på, hvordan man åbner deres egen taxaflåde

Forretningsplan for dagligvarebutik med beregninger. Sådan åbner du en købmand: trin for trin instruktioner

En af de mest populære forretningsideer i vores land er at åbne en købmand. På den ene side er alt ret simpelt og ban alt. En sådan retning er ikke innovativ og kan ikke sammenlignes med den nyeste teknologiske udvikling i form af solpaneler osv. Men ikke desto mindre er en sådan forretningsidé en af de mest pålidelige med en minimal risiko for at miste investeringer

Sådan tjener du penge på "AliExpress": trin for trin instruktioner

Ved du stadig ikke, hvordan man tjener penge på det verdensberømte websted uden investering? Artiklen vil fortælle dig, hvordan du tjener penge på Aliexpress uden meget tid og indsats

Sådan returnerer du penge fra Yandex.Money: trin for trin instruktioner, arbejdsmetoder, tips

For nylig har man oftere og oftere måttet ty til at arbejde med elektroniske betalingssystemer (EPS). Et af de mest almindelige systemer for russisktalende brugere - "Yandex.Money" - er praktisk, overkommelig og nem at bruge. Men hvad nu hvis du pludselig bliver nødt til at annullere handlen? Hvordan returnerer man penge fra Yandex.Money, og hvornår kan det gøres?

Sådan sælger du en lejlighed uden mellemmænd: trin for trin instruktioner. Sådan sælger du lejligheder for ikke at blive snydt

Skal jeg sælge en lejlighed i 2015? Hvordan sælger man fast ejendom hurtigt og rentabelt uden mellemmænd? For at besvare disse spørgsmål skal du forstå de grundlæggende nuancer